Turismo extranjero en auge: estudio del impacto en la MYPE

3 de cada 10 clientes de las MYPES en las zonas turísticas son extranjeros y casi 4 de cada 10 se crearon en los últimos 5 años. Sin embargo, enfrentan desafíos para consolidar los emprendimientos.

El Observatorio MYPE de FUSAI ha iniciado recientemente una investigación para examinar el impacto del turismo en las MYPES, así como las oportunidades, desafíos y las necesidades de apoyo que este sector demanda. La investigación se desarrolla en medio del notable crecimiento que experimenta el turismo en El Salvador, donde las MYPES juegan un papel importante.

Según cifras oficiales citadas por el Observatorio MYPE, actualmente, cerca del 10% del Producto Interno Bruto (PIB) del país se genera a través del turismo. Y según estimaciones propias del Observatorio, las MYPES que operan en zonas turísticas dan trabajo a un estimado de 420,000 personas, de las cuales solo el 20% son formales, es decir, solo 80,000 empleos formales.

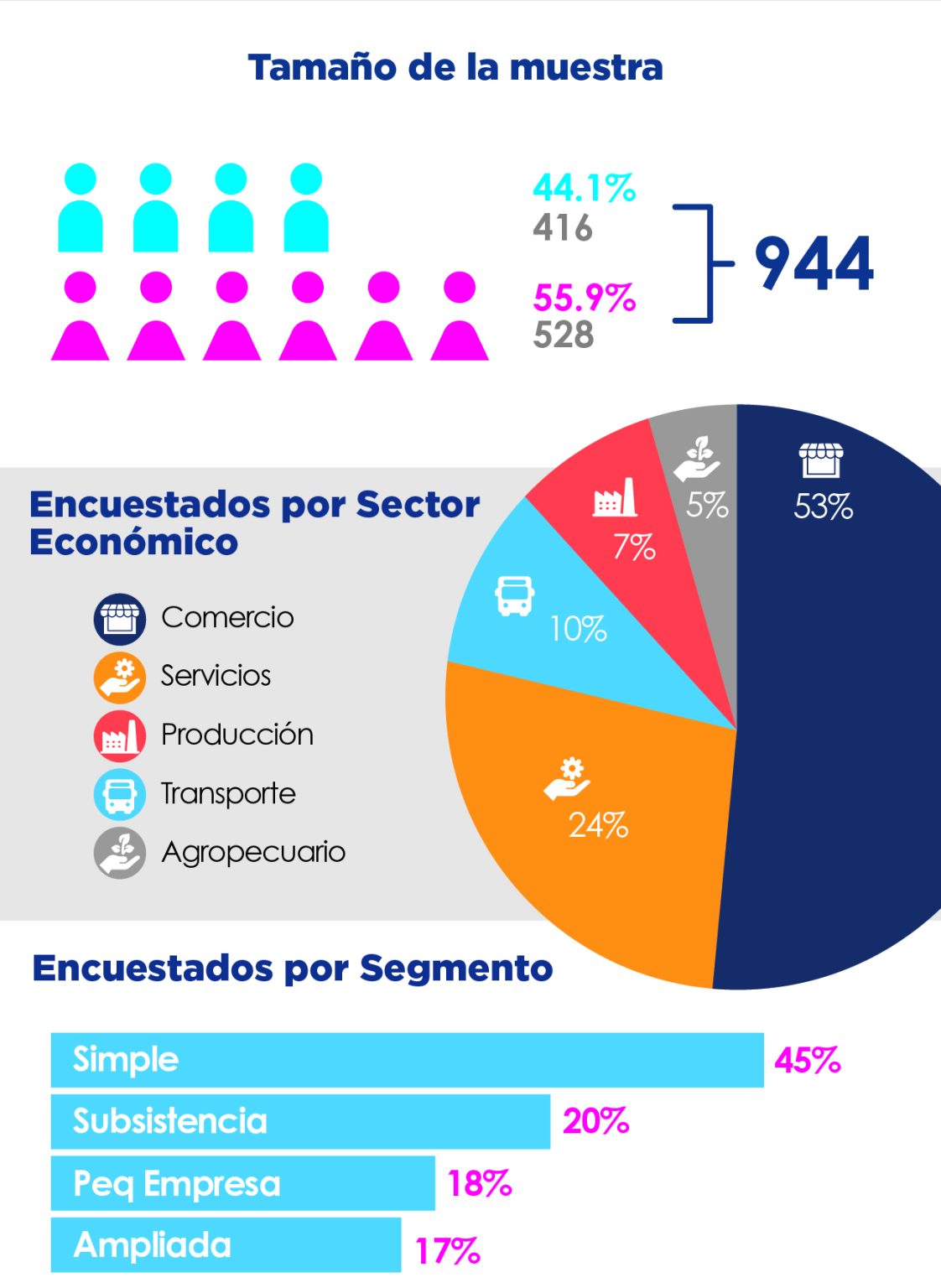

La investigación encuestó a 200 empresarios de micro y pequeñas empresas de todos los tamaños, ubicadas en los principales destinos turísticos del país, con un nivel de confianza muestral superior al 95%. Sus primeros resultados ofrecen una perspectiva actualizada sobre la dinámica y los desafíos que enfrentan los empresarios MYPE en las zonas turísticas, así como un impacto positivo del turismo extranjero.

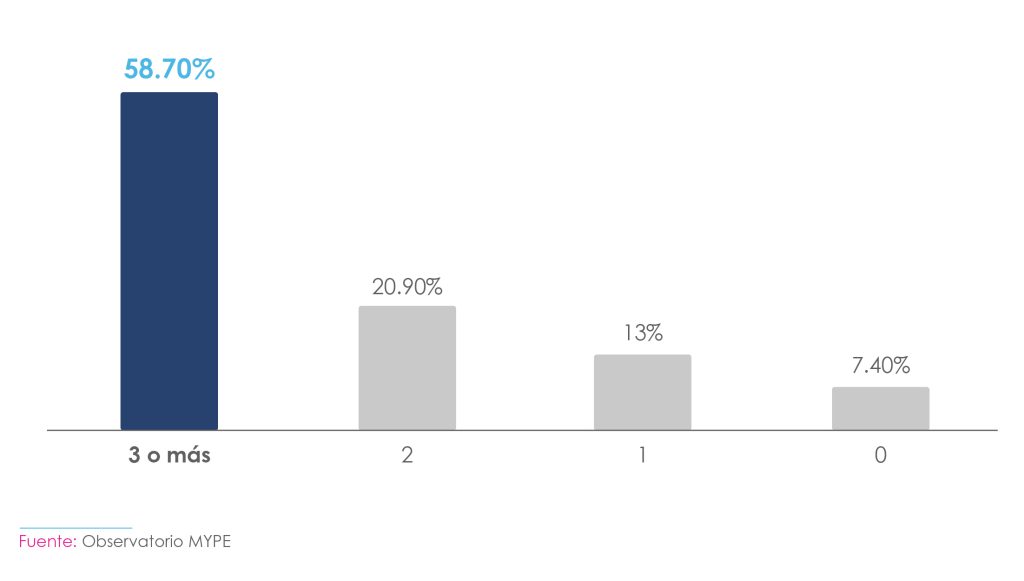

Dentro de los hallazgos, uno de los más significativos revela que el 58.7% de los empresarios informaron que, de cada 10 clientes atendidos, al menos 3 son extranjeros.

Número de extranjeros que compran a las MYPES que operan en sitios turísticos por cada 10 clientes (% del total).

Dentro de este porcentaje, las MYPES con mayores ingresos mensuales son las que atraen a más turistas extranjeros, siendo las de acumulación ampliada (ventas entre $4,201 y $8,300) las que generan el 68.2% de sus transacciones con este público. Sorprendentemente, las microempresas de subsistencia también registran un número considerable de clientes extranjeros, atendiendo regularmente a más de 3 clientes extranjeros en 54.5% de los casos.

En este contexto, el estudio identificó las características de los negocios que atraen a un mayor número de clientes extranjeros. A continuación, se presenta un resumen de los resultados:

Negocios Post-pandemia en auge: Aquellos empresarios que iniciaron durante la pandemia, pero con más de un año de antigüedad, destacan al atender a tres o más extranjeros por cada 10 clientes, con un impresionante 70.6%.

Servicios de alojamiento con alta demanda: Los proveedores de servicios de alojamiento lideran con un 66.7%, atendiendo a tres o más extranjeros por cada 10 clientes.

Las rutas más demandadas, Ruta de las Flores y Suchitoto: Entre las principales zonas turísticas del país, en la Ruta de las Flores, uno de cada 3 clientes es extranjero en el 65% de los casos; mientras que este mismo indicador es del 64% en el caso de Suchitoto.

Alta demanda de artesanías: Las empresas dedicadas a la venta de artesanías y souvenirs registran un 64.2% de empresas reportando vender a un extranjero de cada 3 clientes.

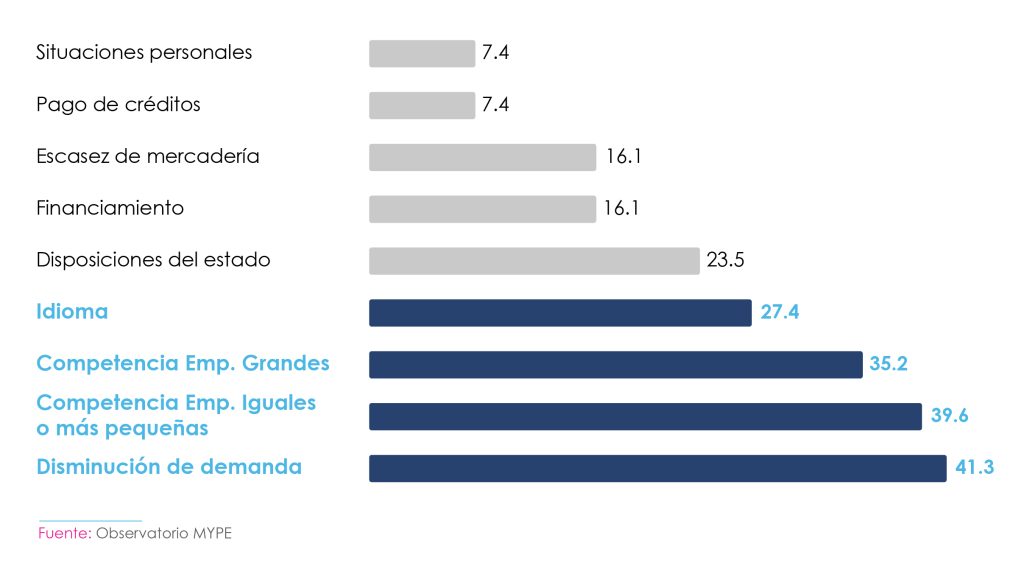

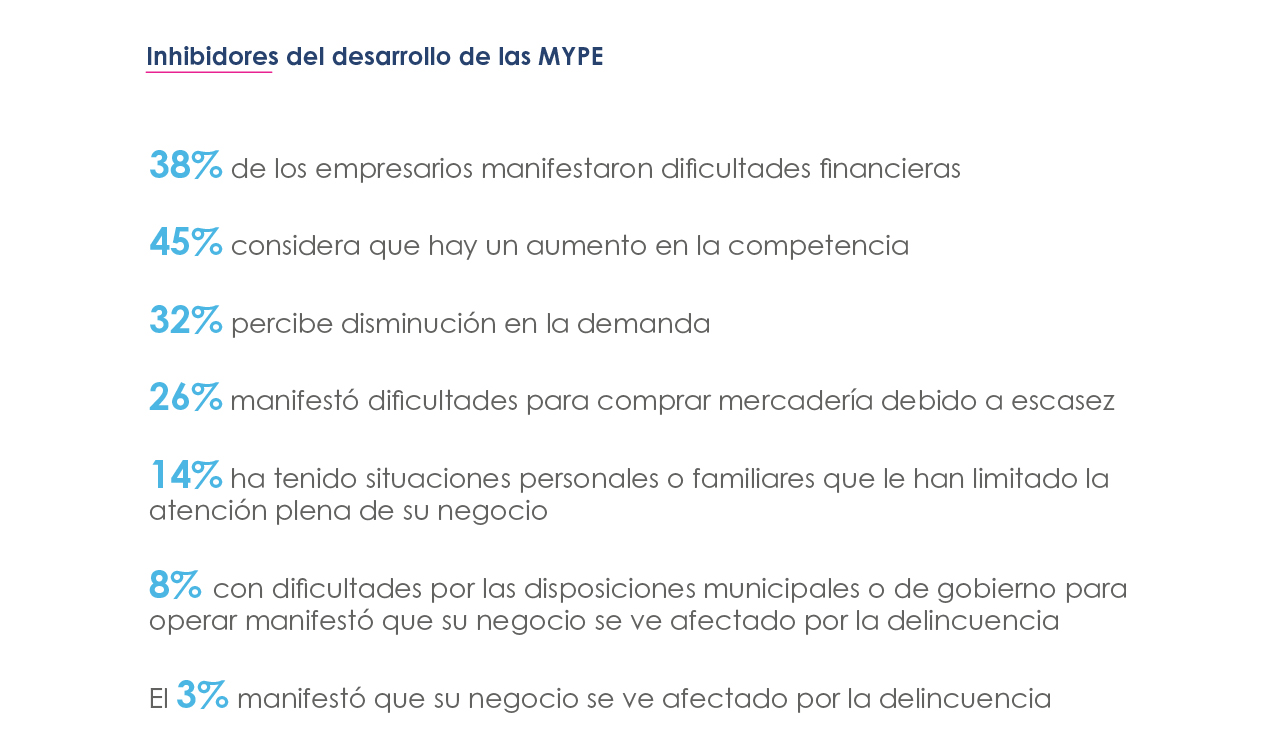

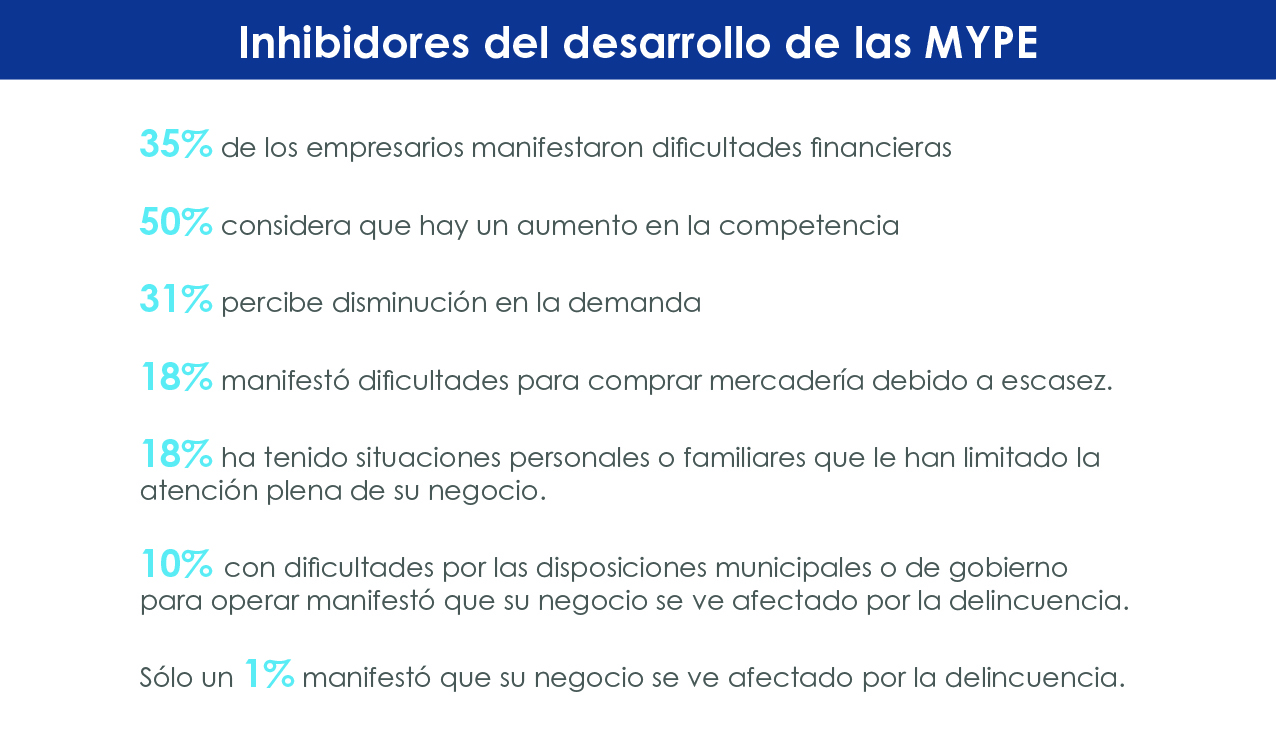

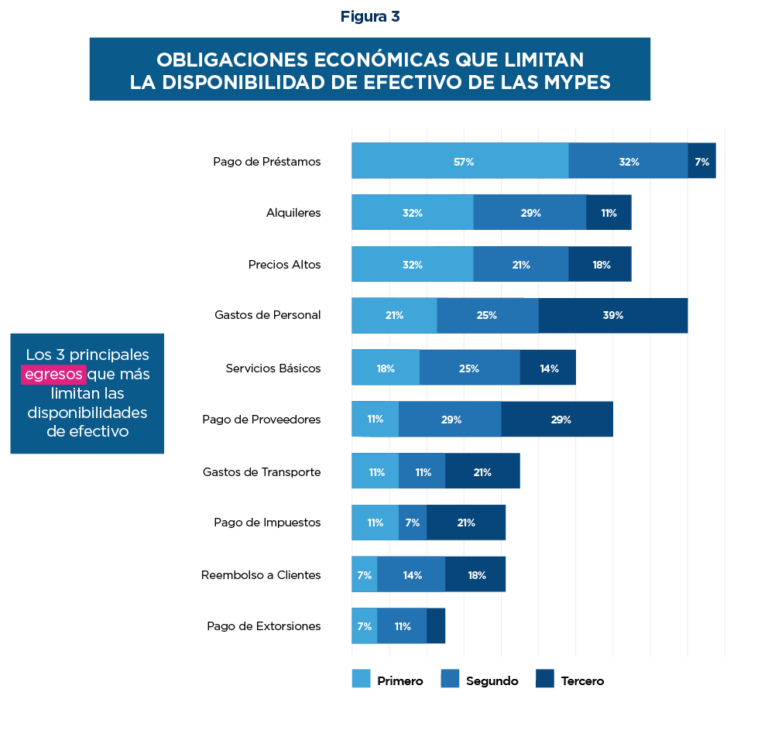

A pesar de que el sector claramente está en auge, aun enfrenta desafíos significativos. El estudio también se propuso recoger la perspectiva de los empresarios acerca de las limitaciones que dificultan su desempeño. Los empresarios señalaron que las tres principales limitantes son la disminución de la demanda (41.3%), el aumento de competidores de tamaño similar o más pequeños (39.6%) y la creciente competencia de empresas más grandes (35.2%).

Limitantes que enfrentan las MYPES que operan en sitios turísticos