Guia práctica para acceder a créditos productivos mayores a US$ 30,000

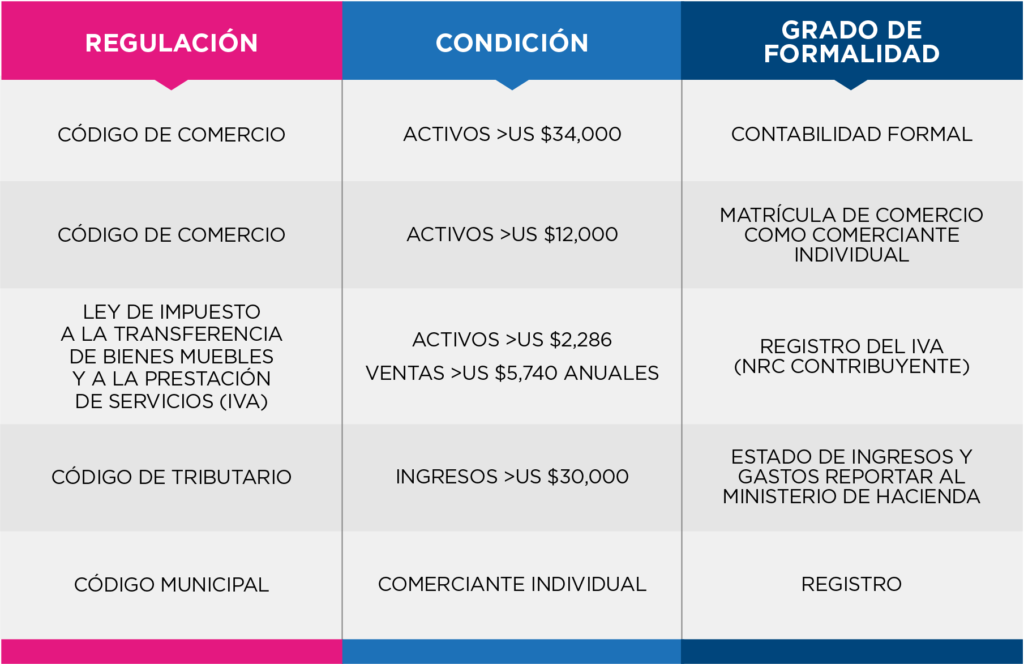

Considerando que para créditos por arriba de los US$30,000, con la nueva Ley de Acceso para Facilitar el Crédito, las empresas o personas solicitantes deberán estar legalmente constituidas, es decir haber completado el proceso de legalización de sus empresas o actividades profesionales o técnicas, se presenta a continuación una guía informativa de los pasos que conlleva dicho proceso de formalización.

Si aún no ha iniciado su proceso de legalización de su empresa deberá preparar la información siguiente:

Información para iniciar el proceso de formalización.

- Elaboración de sus estados financieros:

Si aún no cuenta con un balance general de su empresa deberá solicitar el apoyo de un contador debidamente certificado y contratarlo por servicios profesionales para su elaboración y autorización, tal como lo exige la Ley.

- Una vez elaborados y autorizados sus estados financieros, deberán ser depositados en el Registro de Comercio, obtener su matrícula de comercio e inscripción en el Centro Nacional de Registro (CNR) que incluyen los siguientes costos:

- Si su empresa opera en un espacio físico y abierto al público deberá obtener el permiso de funcionamiento el cual es otorgado por la alcaldía municipal de su localidad.

- Deberá tramitar en el Ministerio de Hacienda el NIT de su empresa y obtener el registro de contribuyente IVA y NCR.

- Deberá elaborar su sistema contable que incluya (Libros contables diario y mayor, catalogo de cuentas,) y la autorización del mismo por un contador o auditor debidamente registrado.

Se adicionan los costos aproximados para iniciar un proceso de formalización, así como también los costos anuales en que incurre un empresario cuando ya está debidamente registrado y formalizado.

EL CAMINO A RECORRER