Categoría: Uncategorized

EXPECTATIVAS SECTOR DEL TRANSPORTE MYPE EN EL SALVADOR

EXPECTATIVAS SECTOR DEL TRANSPORTE MYPE EN EL SALVADOR

Desafíos y medidas para su reactivación o supervivencia

En este informe, presentamos los resultados de una encuesta representativa dentro de los empresarios del sector transporte terrestre, particularmente del sector MYPE.

La encuesta está dirigida a evaluar las opiniones y expectativas del sector respecto a la economía, el cual ha sido fuertemente vapuleado por las medidas de cuarentena implementadas por el gobierno para controlar la Pandemia.

El sondeo permite entender mejor los complejos desafíos que enfrenta este sector, esencial para la reactivación de la economía.

La encuesta fue aplicada a 243 empresarios de la MYPE de los subsectores de transporte de carga, transporte público y privado de pasajeros, y transporte escolar.

RESULTADOS

Expectativas sobre la economía del país en General

El 32% de los entrevistados cree que la economía mejorará en lo que resta del año 2020, mientras que el 41% opina que se mantendrán las actuales condiciones y un 27% valora que se retraerá aún más.

El 52% de la Microempresa de Acumulación Ampliada opina que la economía mejorará, siendo el segmento de mercado más optimista. En contraste, el 21% de los Microempresarios de Subsistencia tienen una visión más pesimista respecto a las expectativas de la economía en general.

Los empresarios más optimistas se dedican al Transporte de Carga, con un 51% de opiniones favorables, seguidos de los dedicados al transporte por medio de Taxi con un 40% de perspectiva positiva.

Expectativas de Crecimiento del Sector y empleo

La opinión mayoritaria de los encuestados (36%), estima que su sector, el sector transporte terrestre, se retraerá o contraerá en lo que resta el año. El saldo de expectativas es negativo en un -9% (expectativas positivas menos expectativas negativas). En el siguiente gráfico puede notarse que las Actividades Económicas relacionadas con el Transporte de Personas tienen un panorama más sombrío que el Transporte de Carga.

Figura 1.

Expectativas para lo que resta del año 2020, Sector Transporte en General y por Actividad Económica

Fuente: Depto. Investigaciones, SAC Integral SA.

Otros hechos relevantes encontrados en la investigación se refieren a la tasa de desempleo. De acuerdo con la encuesta, del mes de marzo 2020 a la fecha ( agosto 2020), en total los empresarios de la muestra han reducido en un 42% su planilla de salarios, y manifestaron que esta reducción podría llegar al 52% en lo que resta del año.

Sin embargo, respecto a la inversión, tan sólo un 3% de los empresarios estiman disminuir la cantidad de vehículos en operación.

Medidas de supervivencia empresarial adoptadas durante la cuarentena.

No todas las actividades del sector transporte se vieron privadas de operar durante los tiempos de confinamiento (marzo a agosto 2020). Sin embargo, aquellas como: transporte público de pasajeros, transporte de excursiones, transporte escolar, entre otras, no han podido funcionar.

A la fecha el 46% de los empresarios manifestaron que aún se encuentran sin reiniciar operaciones. El 2% ha decidido cambiar de actividad económica.

De los empresarios que aún no retoman actividades, un 44% considera que le tomará por lo menos 3 meses volver a operar, un 16% de uno a dos meses y un 32% menos de un mes.

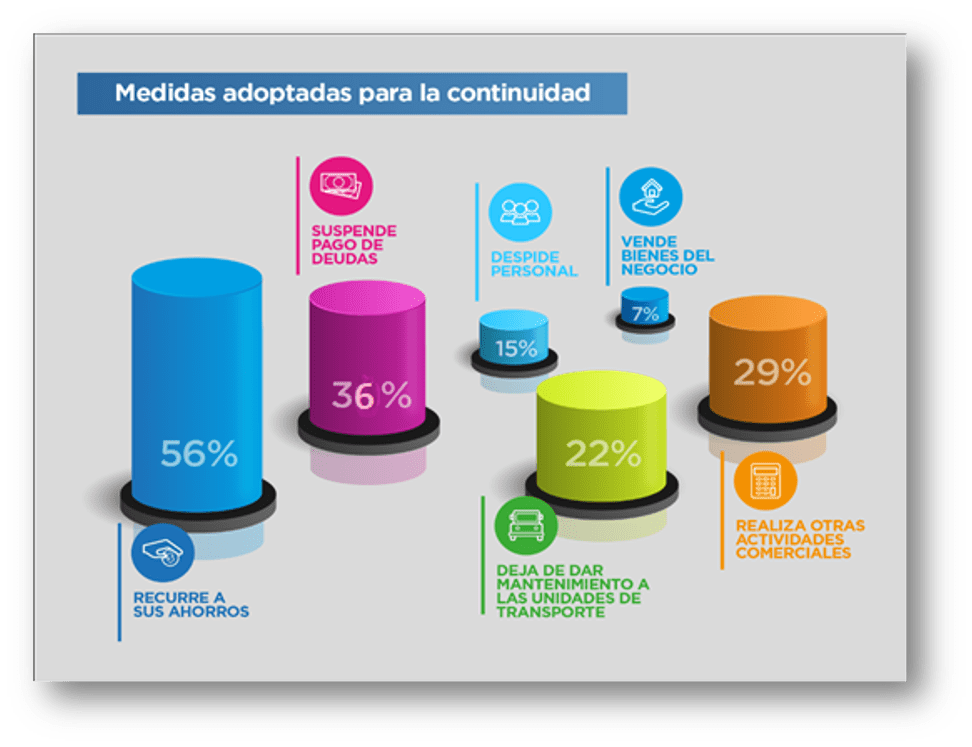

Figura 2.

Medidas adoptadas para garantizar continuidad de sus operaciones

Las principales medidas que han tomado para mantener sus empresas son:

- 56% tuvo que recurrir a sus ahorros

- 36% efectuó suspensión de pago de deudas

- 29% realizó otras actividades comerciales

- 22% dejó de dar mantenimiento a las unidades de transporte

- 15% despidió personal

- 7% vendió bienes del negocio

Factores que han puesto en riesgo la continuidad de la empresa

Las medidas anteriores fueron adoptadas para prevenir la exposición a cierre definitivo de operación de la empresa. Un 76% de los entrevistados opinaron que debido a la suspensión de operaciones, esta situación desencadenó las siguientes consecuencias:

- 47% presenta pérdida de ingresos que les pone en serias dificultades de continuidad empresarial.

- 23% se ha privado de dar mantenimiento preventivo y correctivo a sus unidades de transporte

- 12% no ha podido acceder a financiamiento

- 10% no han podido reparar unidades debido a que los talleres no han estado funcionando

- 4% se ha visto en dificultades por contagio de COVID19 de familiares o empleados

De manera particular, el 44% del transporte público de pasajeros en bus o microbús se consideran vulnerables por la falta de la compensación económica que provee el gobierno.

Principales Desafíos del Sector Transporte en el futuro inmediato

La siguiente figura, representa la opinión de los empresarios, respecto a los desafíos que se le plantean al sector para los próximos 3 meses.

Figura 3

Desafíos del Sector para los próximos 3 meses

En resumen, los principales desafíos que tienen las empresas del sector para mejorar su desempeño, según la opinión de los encuestados son: Cumplir las medidas sanitarias (47%), seguido de Acceso a financiamiento (44%), impulsar reducción de precios de combustible y lubricantes (39%), prevenir de COVID19 a familiares y empleados (38%), acceder a compensación económica del gobierno (36%) y mejorar la calidad de los servicios brindados en un 34%.

No menos importantes son: Disminuir competencia desleal (33%), Impacto de la delincuencia (29%), Incrementar precios de servicio prestado (28%), Disminuir costos operativos (26%), Reemplazar vehículos antiguos (17%) y Capacitar al personal ante la nueva realidad (13%).

Expectativas

En el mes de agosto se cumplieron 5 meses de cierre o disminución sustancial de operaciones del sector. Como se mencionó, durante este período los empresarios han tenido que recurrir a diferentes tipos de medidas, algunas veces extremas, como el cese y despido de personal, suspensión del pago de sus deudas o dejar de darle reparación a sus unidades. El sector sin embargo ha demostrado mucha resiliencia: tan sólo un 2% ha recurrido al cierre definitivo y al cambio de actividad económica.

Entramos a una etapa crítica para el futuro del sector. Los próximos meses determinarán las expectativas más realistas de recuperación del sector.

En todo caso, los empresarios del sector se enfrentan ante dos grandes escenarios: a) de incrementarse la demanda de forma paulatina, el sector entrará en una fase de recuperación lenta, a medida que se adapta a las nuevas medidas de prestación de servicio obligadas para mitigar los riesgos de contagio entre la población y, b) el agravamiento de su situación por la falta de demanda, y por ende, difíciles condiciones para operar de forma rentable. Para muchos de ellos, sino la mayoría, deberá tomar medidas adicionales, posiblemente más drásticas para sobrevivir, afectando aún más la tasa de desempleo en el sector.

—————-

Ficha Técnica de investigación

Metodología: a) 243 empresarios de la Micro y Pequeña Empresa; b) Todo el País, c) Margen de Error: 5% y nivel de confianza del 95%; d) Sujeto Encuestado: Propietarios de empresas; e) Envío de acceso a formulario vía web; f) Procesamiento de la información: Las encuestas son codificadas e ingresadas a una base de datos que se depura controlando inconsistencias. La información se procesa mediante programa informático de procesamiento de información.

“LEY ESPECIAL PARA FACILITAR EL ACCESO AL CRÉDITO”

“LEY ESPECIAL PARA FACILITAR EL ACCESO AL CRÉDITO”

A la espera de la normativa para aplicación de la…varias Interrogantes

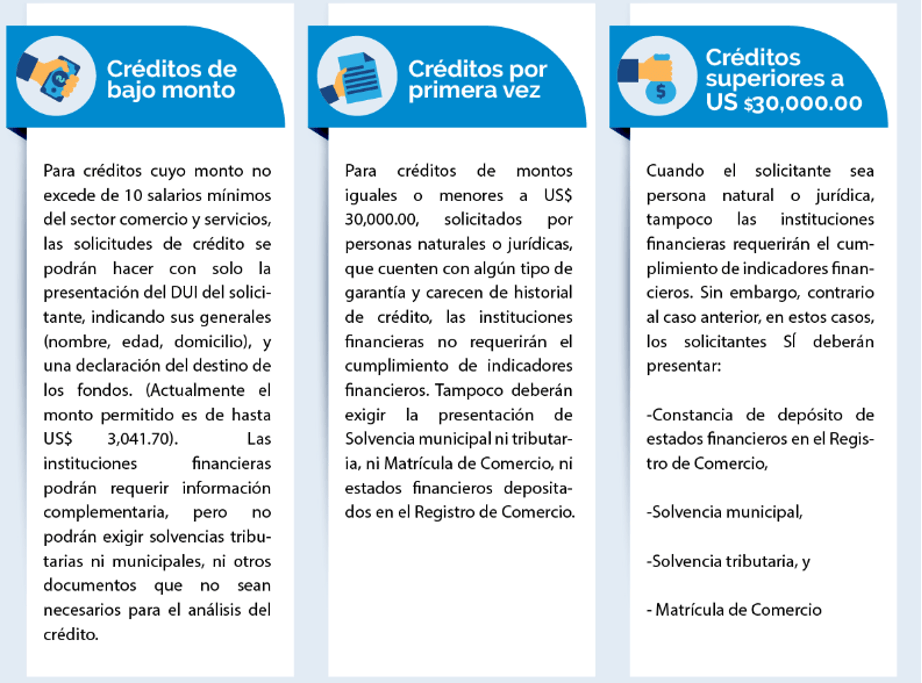

Desde el mes de mayo del presente año, se encuentra en vigencia la “Ley Especial para Facilitar el Acceso al Crédito”. Con esta Ley el Gobierno buscar modificar la normativa a fin de facilitar el acceso al crédito por parte de las instituciones financieras a todas aquellas empresas que debido a la Pandemia requieren de liquidez de corto plazo.

La ley aplica a las instituciones financieras reguladas y no reguladas, y señala que éstas podrán utilizar las metodologías que consideren adecuadas en cada caso para la evaluación de los créditos destinados a actividades productivas de emprendedores, así como de micro y pequeños empresarios, sectores a quienes las instituciones financieras difícilmente pueden ofrecer facilidades crediticias y que constituyen un universo de alrededor de un setenta por ciento de la población de acuerdo a la Ley.

Un resumen del contenido esencial de la Ley se presenta en el siguiente cuadro:

¿Interrogantes?

Uno de los objetivos de la Ley es promover que la Banca apoye de forma más efectiva al sector Mype. Sin embargo, las dificultades de la Banca Comercial para atender al sector, no sólo están relacionadas con los requisitos. Se trata de un tema mucho más complejo: del tipo de políticas y procesos operativos, cultura y enfoque para la gestión de riesgos y las metodologías utilizadas para evaluar las solicitudes de un sector que es mayormente informal. El problema real es que la mayor parte de la Banca no está diseñada para atender la demanda de crédito de este sector, que es mayormente informal. Según nuestras estimaciones, está compuesto de un millón de unidades económicas, de los más disímiles tamaños y actividades económicas.

Es para atender precisamente a este sector informal no atendido por la Banca tradicional, que en los últimos 30 años se han desarrollado cooperativas y organizaciones de microcréditos, la mayor parte aglutinadas en Asomi, y que atienden con metodologías de crédito Ad-hoc a este sector. Lo específico precisamente de sus metodologías es la utilización de la información generada por la trayectoria de pago del cliente y las visitas de campo del asesor en sitio, como método alternativo a cubrir la brecha de documentación y requisitos, que por su informalidad estos clientes no pueden cumplir.

La Banca seguramente podrá atender parcialmente y con limitaciones a una parte de este sector ya bastante bancarizado, pero muy difícilmente podrá cerrar la brecha y limitaciones, que por diseño tiene para atender a este sector, que por definición carece de documentación validada para sustentar sus ingresos y gastos.

Los clientes más afectados

De la lectura del Decreto se desprende que los clientes que más problemas tendrán serán aquellos que demanden créditos mayores a US$30,000 y que ya tengan referencias crediticias en el sistema financiero o en las centrales de riesgo. Para estos clientes, muchos de los cuales ya son clientes de muchas instituciones de microcrédito, lo que les espera con la nueva Ley son nuevos requisitos. Deberán presentar solvencias municipales y tributarias, constancias de depósito de sus estados financieros en el Registro de Comercio y Matrícula de Comercio.

Las implicaciones de esta disposición de la Ley parecen muy claras hacia este tipo de cliente: si quieren tener acceso al crédito deberán reportar sus estados financieros y registrarse, de lo contrario deberán acudir a instituciones informales, o no reguladas con débil supervisión, que operan por su mayor riesgo con tasas de créditos mucho mayores.

Aunque el objetivo no explícito pareciera ser ir construyendo una base de potenciales contribuyentes para el fisco, lo cierto es que en el corto plazo muchos de estos clientes no podrán cumplir estos requisitos, ya que será muy difícil para ellos hacer declaraciones retroactivas y registrarlas, sin la documentación correspondiente. Por otro lado, los clientes que tengan estos estados financieros, seguramente tendrán los previos a la Pandemia, por lo que es muy probable que ello no refleje sus ventas y ganancias reales en este nuevo contexto de crisis.

En resumen y como resultado, muchas instituciones no podrán aprobar créditos por encima de US$30,000 a muchos de sus clientes, que según nuestras estimaciones, corresponde a uno de los segmentos de la MYPE que más empleos genera. De tal forma, que los resultados podrían terminar ser siendo contrarios a lo que se espera: impedir la reactivación de uno de los segmentos de la MYPE más dinámicos por imposibilidad de acceso al crédito. Se estima que este segmento de pequeños empresarios está compuesto de unas 400,000 unidades.

El objetivo de ir procurando la formalización de este sector por supuesto es un objetivo legítimo y necesario, ya que hay un porcentaje importante del sector con capacidad de tributar. Pero las experiencias de la región y de otros países demuestran que si no existen incentivos y beneficios reales, y más bien solo representan nuevos costos, los resultados de una política de este tipo son dudosos. Especialmente si se considera, que con la Pandemia, la reducción de las ventas y la demanda, presiona aún más los márgenes de ganancia, y han llevado a muchos de los empresarios de la MYPE a operar con una lógica de subsistencia.

Queda abierta entonces la interrogante:

Tendrá éxito una Ley que pretende formalizar a una parte del sector para que la Banca formal lo atienda, cuando los procesos y enfoque del sistema financiero y sus operaciones están precisamente diseñados para atender sectores formales y no informales?

Se trata de una Ley oportuna, dadas las condiciones extraordinarias de crisis que enfrentan estas empresas?

No será que la Ley al final lo que provocará es una desviación de estos clientes a ser atendidos por organizaciones no reguladas y no supervisadas, con el consiguiente incremento de tasas que ello conlleva y una mayor carga financiera para esos negocios?

Aunque la propuesta simplifica el requerimiento de información, al menos para los dos primeros segmentos de créditos estipulados, surgen algunas dudas sobre la forma en que las instituciones financieras la aplicarán, y si efectivamente con su aplicación el sector microempresarial obtendrá mayor acceso al crédito.

Por de pronto, las instituciones financieras se encuentran a la espera de que el Banco Central de Reserva emita la normativa bajo la cual deberá aplicarse la nueva Ley. Ojalá que la normativa de más flexibilidad y corrija algunos de los desaciertos de la Ley principal, de lo contrario sus resultados podrían ser contraproducentes en el corto plazo, y retrasarán la reactivación de este sector tan importante.

ASÍ SE ENFRENTÓ UN EMPRESARIO AL COVID-19

ASÍ SE ENFRENTÓ UN EMPRESARIO AL COVID-19

Ahora que en el país la actividad comercial y de negocios ha comenzado a fluir, es importante conocer qué expectativas tienen nuestros pequeños y microempresarios para el futuro de sus negocios y de qué manera han sorteado el impacto generado por la pandemia del COVID-19.

Boletín Mype entrevistó a don Rafel Medina, un empresario de la microempresa dedicado por nueve años al rubro de transporte de carga en el occidente salvadoreño. Conozcamos un poco más de su negocio y cómo este cliente de SAC Integral supo mantenerlo a flote a pesar de la crisis económica y social.

Don Rafael, ¿cuéntenos un poco sobre su negocio?

Rafael Medina (RM): “Mi negocio está ubicado en el municipio de Candelaria La Frontera, departamento de Santa Ana, inicié con Transportes Medina y luego nos tuvimos que diversificar. Tenemos un chalet en donde vendemos lo que producimos: verduras, frutas, tilapia, miel y abono orgánico que utilizamos en nuestras siembras, hemos diseñado nuestro propio sistema de riego para las plantaciones. Además, elaboramos ladrillos y tengo una pipa para distribuir agua; mi esposa elabora jabones en diferentes variedades, bálsamo y cremas”.

Entendemos que trabajó duro antes de fundar su empresa…

RM: “La fundé hace 9 años, anteriormente trabajé más de 10 años en una empresa grande del país como vendedor, pero mi sueño siempre fue tener mi propio negocio y después de ser empleado inicié en el rubro de transporte (camiones de carga) con los que hoy presto el servicio a varias empresas del país”.

¿Qué áreas de su negocio han sido afectadas y cuáles espera que mejoren respecto al último trimestre?

RM: “Espero que mejoren las ventas, porque en los últimos tres meses veníamos en medio de una pandemia que impactó en la economía nacional y redujo nuestros ingresos, pero tenemos fe que en el último trimestre será mejor. La inversión y compra de materia prima bajará para mi empresa porque produzco directamente gran parte de lo que necesito para el cultivo y productos que elaboramos; esto se trasladará a un menor costo para mis clientes”.

¿Cuáles son sus principales retos para los próximos seis meses?

RM: “Nivelarme financieramente, levantar ventas para tener la liquidez que traíamos. Eso espero lograrlo con los productos orgánicos de lo que estamos produciendo, generando nuevos ingresos que antes no teníamos”.

¡Esta pandemia debió dejarle muchos aprendizajes, don Rafael!

RM: “Aprendí que tenemos que estar preparados ante cualquier imprevisto, no solo trabajar el día a día, sino que ahorrar, diversificar nuestros negocios, no quedarnos estancados en un solo rubro y tomar acción para hacer realidad nuestras metas. La actitud es importante para poner en marcha la visión de nuestro negocio y buscar el apoyo necesario correcto. Gracias a Dios, Integral y el apoyo del MBA que me enseñaron muchísimo para poder ver mi entorno, tener una visión mejor y ordenar mi negocio”.

EL NEGOCIO DE TRANSPORTE DE YESENIA…

UNA HISTORIA DE RESIELIENCIA Y RAPIDA ADAPTACION

La historia de Yesenia es inspidadora. A continuación su relato de cómo salió adelante para mantener su negocio en medio de la Pandemia, y grandes problemas familiares…

Negocio cerrado en un 99%

“La pandemia covid 19 provocó el cierre del 100% de las operaciones de mi empresa Crearte Producciones, dedicada a la producción de eventos”, comenzó Yessenia de Colato, al comenzar la entrevista.

En marzo del 2020 la empresa iba muy bien, lograba sus objetivos, subían las ventas a un ritmo mayor que en los años 2018 y 2019. De un día para otro, el 21 de marzo tuvo que cerrar operaciones debido las restricciones de distanciamiento físico, social más todas las limitaciones que se sumaron con la pandemia.

Crearte Producciones, su empresa, antes de la Pandemia había logrado un crecimiento y posicionamiento en sus operaciones gracias a contratos para prestar servicios a grandes compañías como Shell, Cadbury Adams, Kratfoods, Pfizer, Banco Uno, Fovial, LNB, Telefónica Movistar, Mondelez, C Imberton, Rodio Swissboring, entre otras no menos importantes; contratos completamente afectados por la difícil situación de cuarentenas que vivió el país, por varios meses.

Yesenia nos dice: “Pasamos, abril, mayo y junio 2020, sin poder facturar más que 1% de un contrato que aun teníamos, el cual fue cancelado en julio, cada día nuestros ingresos bajaban más y nuestras finanzas se deterioraban”. Paralelamente a esta crisis de ingresos, tuvo que enfrentar otros desafíos ya que en el mes de abril estuvo en cuarentena por un viaje que había realizado fuera del país. Agravándose su situación por una peritonitis que sufrió su esposo a quien de emergencia tuvieron que practicarle una operación en la primera semana de mayo, con una segunda cirugía en junio por complicaciones. “Gracias a Dios mi esposo se recupera bien de la segunda cirugía” dice Yesenia.

Al salir de la crisis de salud de su esposo, nos cuenta que, “no sabía que hacer con la empresa. Había pasado en hospitales y no había tenido el tiempo ni la mente clara para pensar en cómo salir adelante.

REFLEXIÓN Y APRENDIZAJE A PARTIR DE UNA ASESORÍA

Yesenia destaca que en esos momentos fue muy útil lo aprendido en el programa MBA (Método Base de Aceleración) que realizó entre abril 2019 y febrero 2020.

Se inscribió en el programa, “ante la búsqueda constante de la excelencia y eficiencia en nuestros servicios, procurando generar mayores ingresos. Llegué a conocer sobre FUSAI a través de Facebook y sin dudarlo me inscribí para entrar al proceso de selección para obtener una beca del programa MBA”.

Yesenia fue seleccionada y rápidamente fue descubriendo la importancia de trazarse objetivos específicos, llevó a cabo un “proceso de transformación empresarial en las áreas de organización y finanzas” con el afán de sentar bases que le permitieran innovar y acelerar su crecimiento empresarial, ordenadamente.

En el mes de junio 2020, FUSAI contactó a Yesenia para ofrecerle una beca para participar en el programa “Activación empresarial en época de crisis” dirigido al grupo Alumni, formado por los empresarios que han cursado el programa MBA.

“El contenido del programa estaba enfocado en cómo reinventarnos, conservar a nuestros empleados, mantener nuestra cartera de clientes y cómo aprovechar los activos de la empresa para generar ingresos”, comenta Yesenia.

“Nunca olvidaré el 15 de Julio que tuve sesión con la Coach Adriana de FUSAI y ella me cuestionaba: ¿qué activos tiene?, ¿cómo los puede usar?, “ Yo le mencioné que tenía camiones, un panel, vehículos, que tenía materiales para decoración, sonidos estacionarios, máquinas de palomitas, máquinas para elaborar sorbete, etc.”

“ Le conté que habíamos hecho un FODA con los empleados y mi familia, el cual sirvió para identificar la oportunidad de ofrecer servicios de traslado de carga usando los camiones. Nos enfocamos en los camiones y la coach me motivó a evaluar esa oportunidad que se veía muy factible porque es una actividad que no había cerrado operaciones con la pandemia”.

“Iniciamos con un anuncio en redes sociales, whatsapp e Instagram, hicimos un par de viajes trasladando muebles, ladrillos…. y tuvimos aceptación con el servicio, sin embargo, los ingresos no eran suficientes para todos los gastos que teníamos”.

“Hicimos presupuestos, ofertamos el servicio de traslado de carga, tocamos algunas puertas, hicimos publicidad del servicio y poco a poco tuvimos más clientes y adquirimos experiencia en ese nuevo rubro empresarial”.

Agrega: “También surgió la idea de hacer paquetes de decoración para celebraciones en casa, ya que por las restricciones de la pandemia, muchas familias celebraban cumpleaños y ocasiones especiales en el confinamiento. Comenzamos elaborando decoraciones para celebraciones en casas, al principio gratis, para dar a conocer ese nuevo servicio y obtener clientes. Hasta el día de hoy nos contratan para realizar dichas decoraciones, vendemos globos con helio, utilizamos los materiales y arreglos que teníamos antes de la crisis del covid 19”.

“ Aplicando lo que nos enseñaron en los programas, hicimos negociaciones con los aliados estratégicos, logramos que nos bajaran el costo de la renta del local por 6 meses, no despedimos a ningún empleado; desde el 27 de julio logramos un contrato para repartir alimentos con una empresa autónoma y los 3 camiones que tenemos nos siguen generando ingresos. En el rubro de las decoraciones, ganamos dos importantes clientes: Pricesmart y un candidato a Alcalde. En este mes de septiembre, ya contamos con nuevos clientes y los clientes de nuestra cartera están regresando”.

“Estoy infinitamente agradecida con Dios y el apoyo recibido, sé que lo aprendido me servirá ahora y siempre” finaliza comentando Yesenia.

LA DINÁMICA EMPRESARIAL EN LOS SEGMENTOS DE LA MICRO Y PEQUEÑA EMPRESA

LA DINÁMICA EMPRESARIAL EN LOS SEGMENTOS DE LA MICRO Y PEQUEÑA EMPRESA

Dirijas una multinacional o una MYPE, tu opinión cuenta lo mismo.

I. MARCO CONCEPTUAL.

Al igual que la Mediana y Gran Empresa, los segmentos de las Micros y Pequeña Empresa (MYPEs) tienen su propio ritmo, apuestas y lógica de comportamiento dentro de un mercado competitivo.

Con este informe se abre la puerta para incursionar en una serie de publicaciones futuras en las cuales se explorará trimestralmente la expectativa que tienen los empresarios de la Micro y Pequeña Empresa sobre la situación económica del país y de sus negocios.

Se adopta como base metodológica la del Instituto Nacional de Estadísticas de España. Un elemento clave será el Índice de Confianza Empresarial que mide la confianza de los empresarios MYPEs en los distintos sectores de nuestro país: Agropecuario, Comercio, Producción, Servicios y Transporte entre Otros, analizando la evolución y proyección de cada uno de ellos, por lo tanto, puede usarse para anticipar la evolución de la economía.

El objetivo de este índice es conocer la visión que tienen los empresarios de la MYPE sobre la situación y expectativas de su negocio, por lo que, en suma, sirve para sintetizar la opinión de los mismos sobre la situación económica del país.

Este indicador es muy importante para el crecimiento económico ya que según las expectativas los empresarios MYPEs toman una decisión u otra, ante 3 escenarios posibles:

- Optimista: Cuando creen que la economía va a presentar un crecimiento positivo en los próximos meses y ven rentable la inversión.

- Neutral: No advierten cambios significativos en la economía.

- Pesimista: No es momento para la inversión y aumento en la producción, dado que suponen habrá un decrecimiento económico.

Los datos se obtienen de las encuestas realizadas a empresarios MYPEs de todo el país respecto a la marcha de su negocio en el trimestre pasado y sobre sus expectativas para el trimestre entrante. Algunos aspectos que deberán responder son: ventas, empleo, inversión y precios de venta.

II. RESULTADO BASE DE PARTIDA PARA EL INDICE DE CONFIANZA EMPRESARIAL

El presente estudio, es la base de partida sobre la cual se marcará la tendencia trimestral que defina la Dinámica Empresarial del Segmento MYPE en El Salvador. Fue realizado durante la última semana del mes de junio 2020 a una muestra estratificada por Segmento de Mercado mediante selección aleatoria a nivel de todo El Salvador.

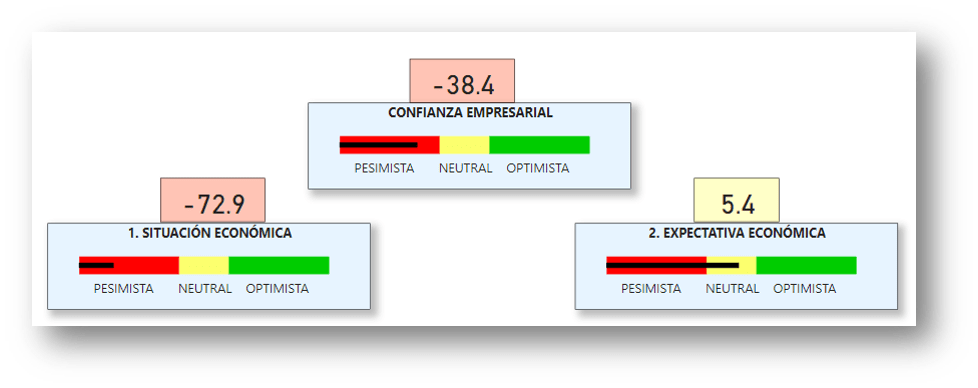

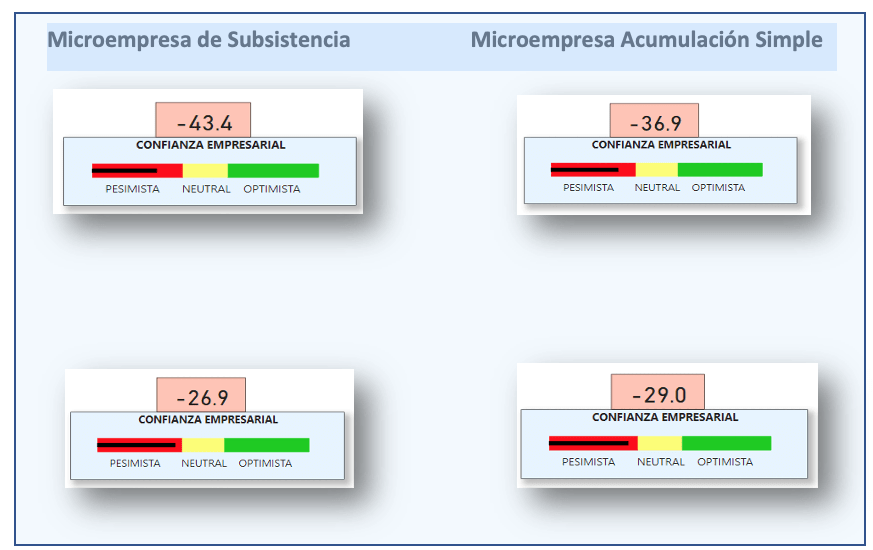

Figura 1.

Confianza Empresarial de la MYPE en El Salvador para el II Trimestre del año 2020.

El segundo trimestre del año 2020 se ha caracterizado por las restricciones de circulación dadas a la población ante la inexistencia de tratamientos y vacunas para enfrentar el COVID-19, afectando directamente la actividad productiva y en diferente medida a los segmentos y sectores económicos. Las MYPEs han sido de los segmentos más afectados, lo cual se confirma con la valoración Pesimista de la Confianza Empresarial externada por los empresarios.

El ambiente negativo en Confianza de los Empresarios es resultado de la marcha que han tenido sus empresas en el período de abril a junio del presente año combinado a la Expectativa Económica de sus negocios con calificativo Neutral, sinónimo de Incertidumbre, que prevén para el trimestre que se avecina (julio a septiembre).

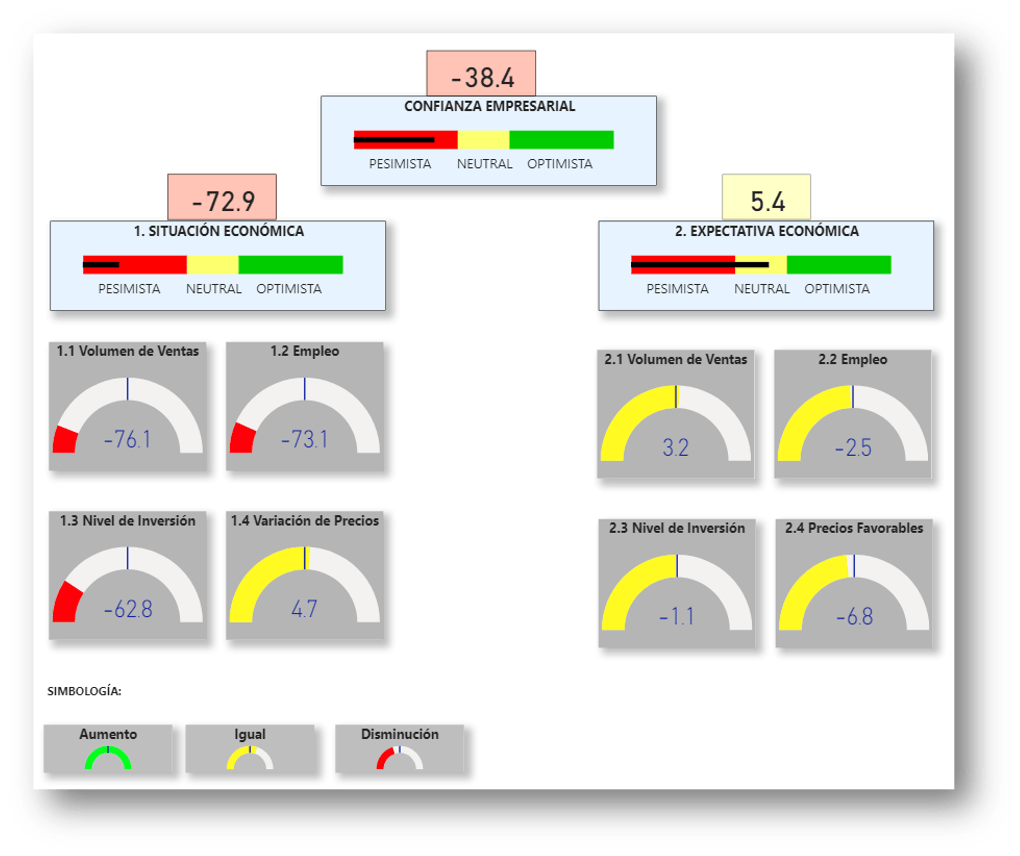

En la siguiente figura, se puede apreciar el comportamiento que han tenido y tendrán de un trimestre a otro el volumen de ventas, nivel de empleo, nivel de inversión y la variación de precios de las mercancías. A la izquierda de la figura se encuentran los resultados del Trimestre que termina en comparación con el período anterior y al lado derecho se encuentra la percepción que tienen los empresarios sobre el trimestre que comienza respecto al que finaliza.

Figura 2.

Situación Actual y Expectativa Económica de la MYPE en El Salvador

Estos indicadores de percepción reflejan la diferencia entre respuestas Favorables y Desfavorables, pueden oscilar entre -100 (todos tienen una percepción negativa) y + 100 (todos tienen una percepción positiva). Si el resultado es positivo, la valoración tiene empresarios con más opiniones favorables que pesimistas.

- Volumen de Ventas. A nivel general las ventas realizadas en el Trimestre 2020 fue inferior a los resultados obtenidos en el Trimestre I del mismo año. De cada 100 empresarios encuestados, para 76 el segundo Trimestre fue Peor que el anterior; 24 tuvieron Mejores volúmenes de Venta que el Trimestre I. A nivel general, respecto a este indicador consideran que el comportamiento de Ventas para el nuevo Trimestre será igual que el que termina.

- Empleo. La situación del empleo en los segmentos MYPEs, está marcada por una pérdida de ocupación, la cual se espera mantenga la misma tendencia para el tercer trimestre del año. 73 empresarios de cada 100 manifestaron contar con menos personas ocupadas en sus negocios, contra 27 que respondieron contar con más personal.

- Nivel de Inversión. 62 de cada 100 empresarios reportan una menor inversión en mercadería, maquinaria y equipo durante el segundo trimestre, esperando un nuevo período con un comportamiento similar.

- Variación de Precios. Tanto en la situación actual como el trimestre que se avecina, los empresarios MYPEs manifiestan que habrá estabilidad en los precios de los productos que comercializan.

Figura 3.

Confianza de los Empresarios por Segmento de Mercado

Con base a la figura 3, se puede observar que los resultados empresariales al cierre del Segundo Trimestre, los cuatro segmentos de mercado que conforman la MYPE coinciden en una visión sobre la dinámica empresarial Desfavorable. La cual se vuelve más crítica en la base de la pirámide con un indicador de -43.4 para Microempresa de Subsistencia. Nótese a Microempresa de Acumulación Ampliada con indicador de -26.9, aunque siempre con una Confianza Empresarial Pesimista, puede calificarse como el segmento mejor preparado o con mayor capacidad de adaptación para enfrentar la crisis generada por el COVID-19.

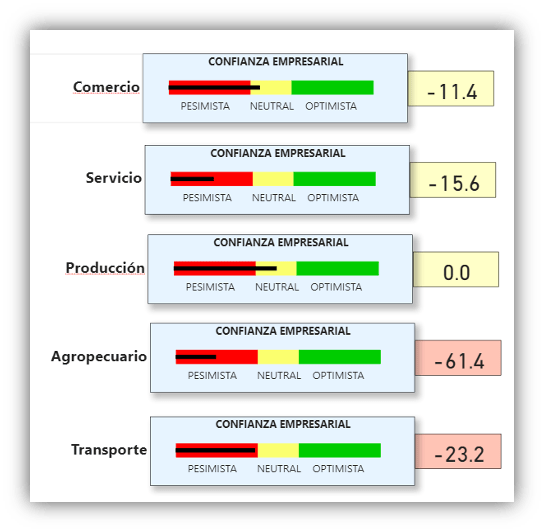

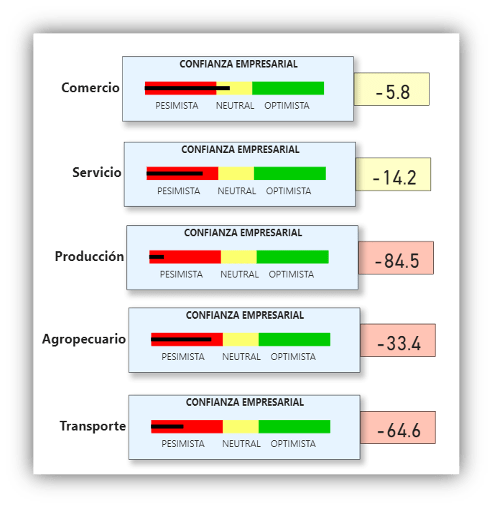

Figura 4.

Confianza de los Empresarios por Sector Económico

Al evaluar la Confianza de los empresarios MYPEs por Sector Económico, también existe un sentido Pesimista, siendo Comercio el de menor impacto con indicador de -26.5, seguido de Servicios con -31.7. Las actividades dedicadas a la Producción han sido las de mayor dificultad con -66.8 de resultado.

En la figura 5, se puede apreciar Cómo el Sector de Producción muestra un nivel de Confianza Empresarial sin Variaciones al cierre del Segundo Trimestre 2020 en el caso de Pequeña Empresa; sin embargo, para la Microempresa de Acumulación Ampliada ha sido el sector económico de mayor retroceso.

Pequeña Empresa

Acumulación Ampliada

Figura 5.

Confianza de los Empresarios por Sector Económico de Acumulación Ampliada y Pequeña Empresa

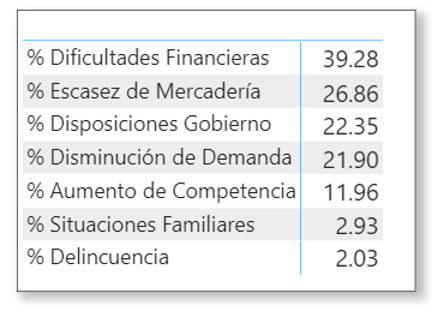

Como conclusión se puede enunciar que la Confianza de los empresarios MYPEs para el Segundo Trimestre de 2020 es Pesimista, indistintamente del Segmento de Mercado al cual pertenezca la MYPE o el Sector Económico donde se desempeñe. Sin visualizarse para el futuro inmediato un cambio en el comportamiento de Incertidumbre.

Otra conclusión importante, son los factores que dificultan la buena marcha de los negocios MYPEs, con un 39.28% de los encuestados que manifestaron verse inhabilitados por dificultades financieras para apalancar sus empresas. Un segundo elemento es la escasez de mercadería con un 26.86% y las disposiciones municipales y de gobierno central para contener la pandemia con un 22.35% de los encuestados.

LA NUEVA NORMATIVA DE LA LEY ESPECIAL PARA FACILITAR EL ACCESO AL CRÉDITO (LEFAC)

LA NUEVA NORMATIVA DE LA LEY ESPECIAL PARA FACILITAR EL ACCESO AL CRÉDITO (LEFAC)

I. MARCO CONCEPTUAL.

Al igual que la Mediana y Gran Empresa, los segmentos de las Micros y Pequeña Empresa (MYPEs) tienen su propio ritmo, apuestas y lógica de comportamiento dentro de un mercado competitivo.

Con este informe se abre la puerta para incursionar en una serie de publicaciones futuras en las cuales se explorará trimestralmente la expectativa que tienen los empresarios de la Micro y Pequeña Empresa sobre la situación económica del país y de sus negocios.

Análisis de la normativa

La normativa fue incorporada mediante modificación a las Normas para Clasificar los Activos de Riesgo Crediticio y Constituir las Reservas de Saneamiento (NCB-022), en el mes de agosto del presente año, y el BCR ha otorgado a las instituciones financieras un plazo de 90 días que vence el 2 de diciembre del presente año, para que adecúen sus Políticas a los cambios requeridos por tal normativa.

Las normas relacionadas a la LEFAC, como lógicamente se suponía, no podían ir más allá de lo que la LEFAC ha establecido, y comprenden en resumen las siguientes disposiciones:

a) Las instituciones financieras que están obligadas al cumplimiento de la Normas deberán establecer en sus políticas internas de concesión de créditos, mecanismos de originación expeditos, basados en simplificación de requisitos y trámites, para los créditos destinados a actividades productivas a los que hace referencia la LEFAC.

b) Cada entidad definirá en sus políticas internas lo que entenderá como actividades productivas, tomando en consideración lo establecido en el artículo 2, literal d) de la LEFAC.

c) Se agrupan dentro de los créditos para empresas que señala la Norma, los créditos a los que hace referencia la LEFAC.

d) La evaluación y clasificación de los créditos bajo la LEFAC, se realizará de conformidad al contenido de los Anexos de la Norma NCB-022 y a los requisitos de información establecidos en la LEFAC.

e) Los expedientes que se abran para cada deudor de crédito de actividades productivas bajo LEFAC, deberán contener todos los documentos relacionados con la solicitud, análisis, aprobación y seguimiento considerando para tales créditos los requisitos de información establecidos en la LEFAC y debiendo quedar dichos créditos adecuadamente identificados.

f) En la información que las instituciones financieras envían a la SSF cada mes, sobre la clasificación de la cartera de todos sus activos crediticios y las respectivas reservas de saneamiento referidos a los saldos al cierre del mes, las entidades deberán identificar en su registro todos los créditos otorgados por la LEFAC.

La LEFAC fue emitida sobre la base de un supuesto esencial: que el problema de acceso al crédito es un problema de requisitos. De tal forma que tiene un enfoque de simplicación tramitológica en los créditos menores a los US$30,000, y los incrementa para los negocios que demandan créditos por encima de los US$30,000. Para estos montos, se asume que por el hecho de ser negocios con mayores ventas, podrán cumplir con los nuevos requisitos de formalización que la nueva Ley les demanda.

Pero el problema esencial del por qué los clientes y negocios informales no pueden cumplir con estos requisitos, es precisamente una consecuencia de la naturaleza informal de sus operaciones. No pueden operar como un negocio formal cumpliendo los requisitos de Ley, por una serie de factores, entre los que se encuentran los bajos niveles de ventas, ausencia de capital de trabajo, el nivel cultural y socioeducativo, lo bajos márgenes de ganancia, por el mercado al que sirven, entre otros aspectos

Es por esa razón que los Bancos tradicionales tienen problemas para prestar al sector informal: no saben cómo evaluar negocios sin documentación y procesos formales de facturación y contabilidad. El acceso al crédito a través de una institución financiera regulada depende de la habilidad del modelo de negocio de identificar y premiar a los buenos pagadores y no del peso o simplificación de la documentación o la existencia o no de garantías.

Lo que verdaderamente abre el acceso al crédito al empresario, es el logro de un determinado nivel de desarrollo de su negocio, que le permite gradualmente cumplir con requisitos legales, a medida que se vincula a cadenas de negocios más formales.

En nuestro país, la Ley ya reconoce esta gradualidad en la regulación, en función de la capacidad y desarrollo de los empresarios de la Mype informal.

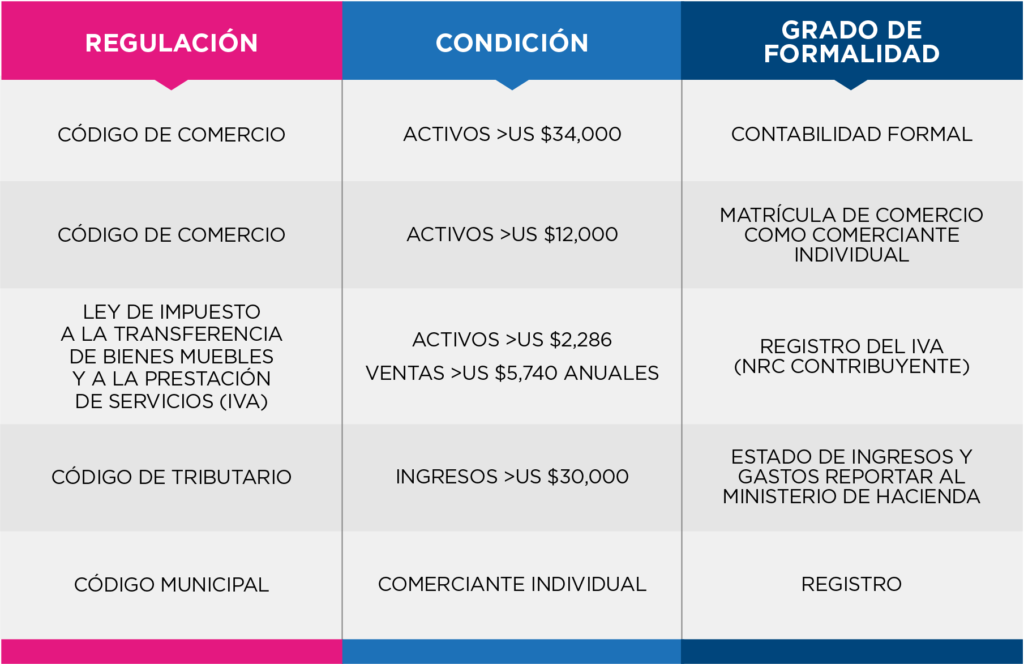

El cuadro que sigue muestra la regulación existente antes de la LEFAC.

REQUISITOS LEGALES DE OPERACIÓN BAJO LEGISLACIÓN ACTUAL EN EL PAÍS

Como se observa, en El Salvador ya contamos con las regulaciones que un microempresario (comerciante individual) debe cumplir de acuerdo a su nivel de desarrollo, medido a través de: volumen de ventas, monto de activos y total de ingresos entre otros.

Los nuevos requisitos que establece la LEFAC para créditos arriba de US$ 30,000, no hacen sino adicionar nuevos, en un contexto, en donde ya de por sí las Leyes vigentes no son de fácil cumplimiento para muchos microempresarios, y la Pandemia ha disminuido las capacidades de las Mypes y aumentado sus modalidades de operación informal.

Analizando un caso hipotético:

Si el Sr. Pérez es un microempresario informal y solicita un crédito por US$32,000, presenta ventas por US$40,000 anuales y posee activos de US$35,000; con la vigencia de la LEFAC no podrá acceder a la banca formal sin antes:

Sr. Pérez que necesita el financiamiento para el desarrollo de su negocio, y no puede cumplir alguno de los anteriores requisitos, tendrá tres opciones:

- Iniciar el proceso de formalización de su empresa, solicitar apoyo, asesoría y revisar su modelo de negocio. Para ello necesitará recursos y un tiempo de varios meses, y si lo logra, finalmente emprender o ampliar su negocio y una vez esté formalizado podrá regresar a solicitar su crédito.

- Buscar un agiotista. Este le aplicará una tasa del 80% de interés anual, le requerirá garantía hipotecaria y en forma exprés le otorgará los US$32,000.

- Dividir en dos su solicitud de crédito, presentando simultáneamente dos solicitudes de crédito a dos instituciones distintas, por un monto menor de US$30,000.

Formalizarse para acceder al crédito

La LEFAC conlleva implícito el objetivo de formalizar a este sector de la economía que solicita o requiere créditos superiores a US$ 30,000.

No es el objetivo de este análisis, discutir la razón fiscal que aparentemente está detrás de esta legislación. Lo que sí es cierto, es que una adecuación a la regulación y formalización, que promueva el desarrollo de los empresarios de la Mype puede ser muy positiva, si se adecua a su nivel de desarrollo relativo y capacidades. El problema es que la actual normativa y Ley carece de flexibilidad y gradualidad, ya que establece requisitos que en el poco tiempo en que entrará en vigencia, miles y miles de empresarios de la Mype informal no podrán cumplir.

El resultado, como ya anticipábamos en nuestro número anterior, es que muchos de los empresarios de la Mype informal, que es el segmento más dinámico y generador de empleo, tendrán problemas para acceder al crédito.

El negocio del Sr. Pérez, de nuestro ejemplo, se verá con dificultades. Lo obligará a “rebuscarse”, como se dice en el lenguage de la calle, a fin de encontrar formas para apalancarse y continuar sus operaciones.

Este rápido análisis parece evidenciar la necesidad de revisar la LEFAC, a fin de que reconozca un necesario principio de gradualidad y flexibilidad, ya que la Mype informal es un sector complejo, con múltiples diferencias de tamaño, margen de rentabilidad y características socioculturales, que nos les permiten someterse rápidamente a esta regulación, sin un esfuerzo sostenido de capacitación, asesoría y acompañamiento.

Privarlas de un acceso al financiamiento efectivo, luego de una Pandemia casi apocalíptica, parece al menos un medida no oportuna para el contexto extraordinario que atraviesa el país.

La necesidad de un replanteamiento de una Ley como la LEFAC, parece el camino más razonable. Lo prioritario es apoyar la generación de trabajo, no importa la naturaleza de que se trate: formal, semiformal o informal. Lo que necesitan los salvadoreños es de medios rápidos para proveerse de sustento y trabajo, bajo las formas más flexibles posibles.

Si la Ley no se impregna de ese pragmatismo, corre el riesgo de ser inefectiva.

Sigue siendo cierto el principio básico de que la Ley se debe adaptar a la realidad, y no al revés. Es definitivamente una medida en si misma correcta para el mediano y largo plazo, pero que requiere de tiempo, para que se puedan crear las condiciones para su debida implementación.