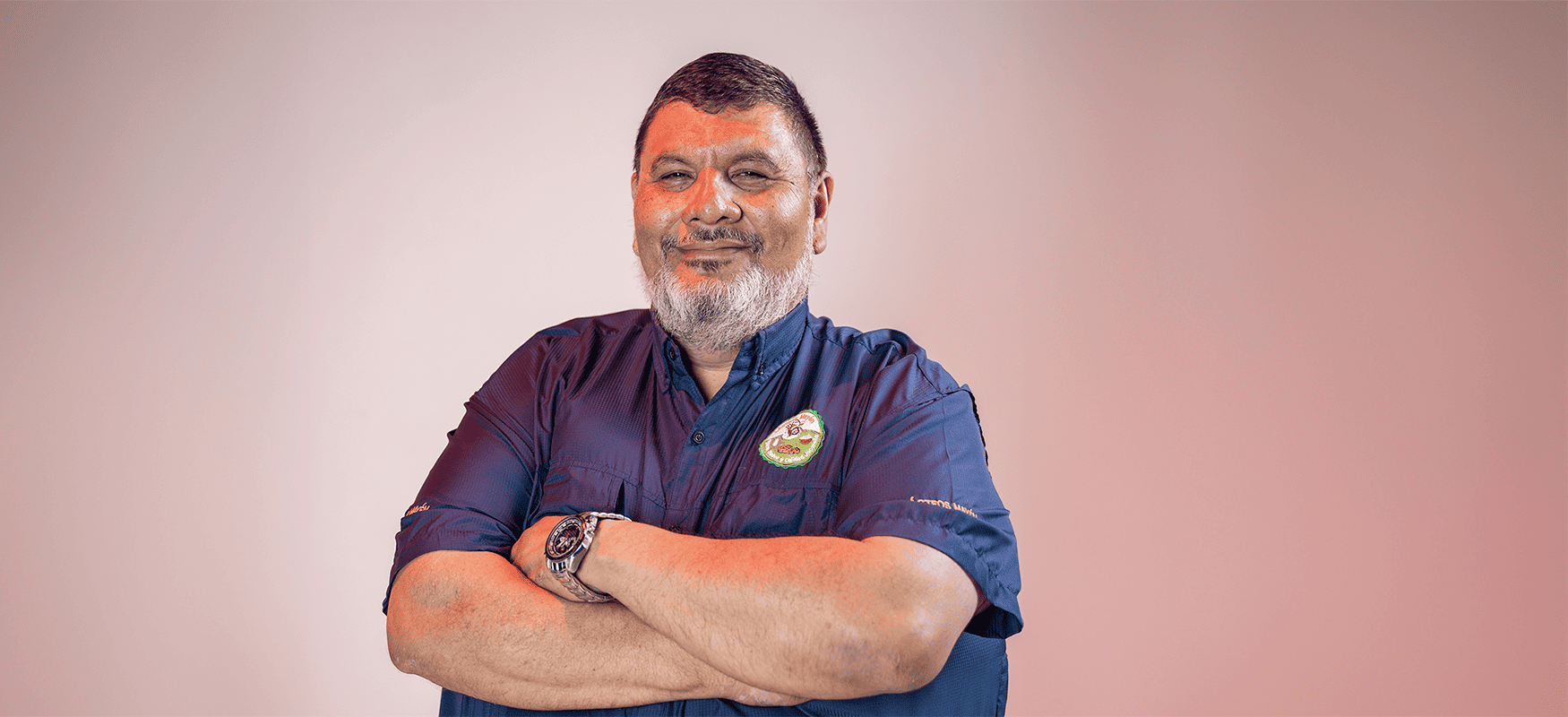

La confianza y el dinamismo reflejado por el sector MYPES en una era post pandemia

![]()

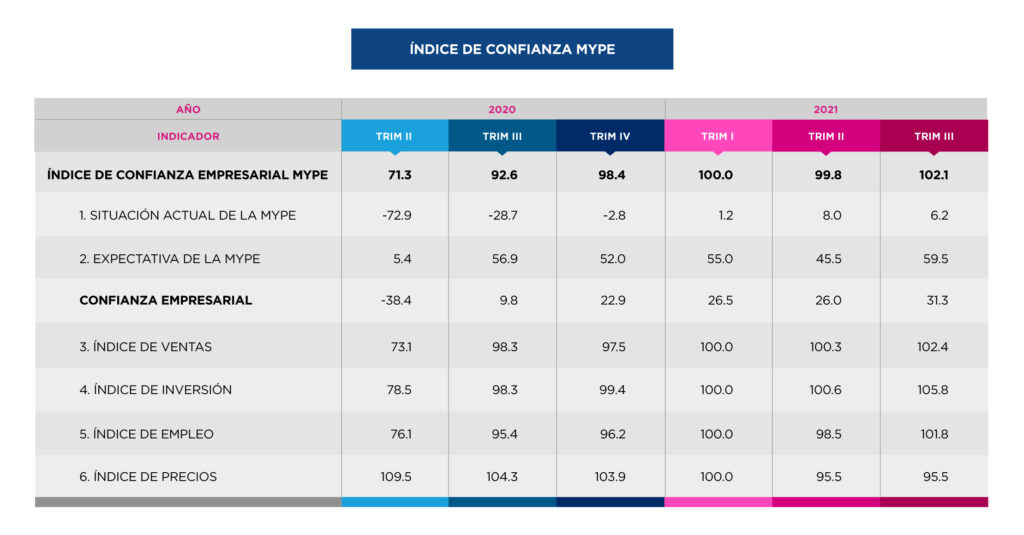

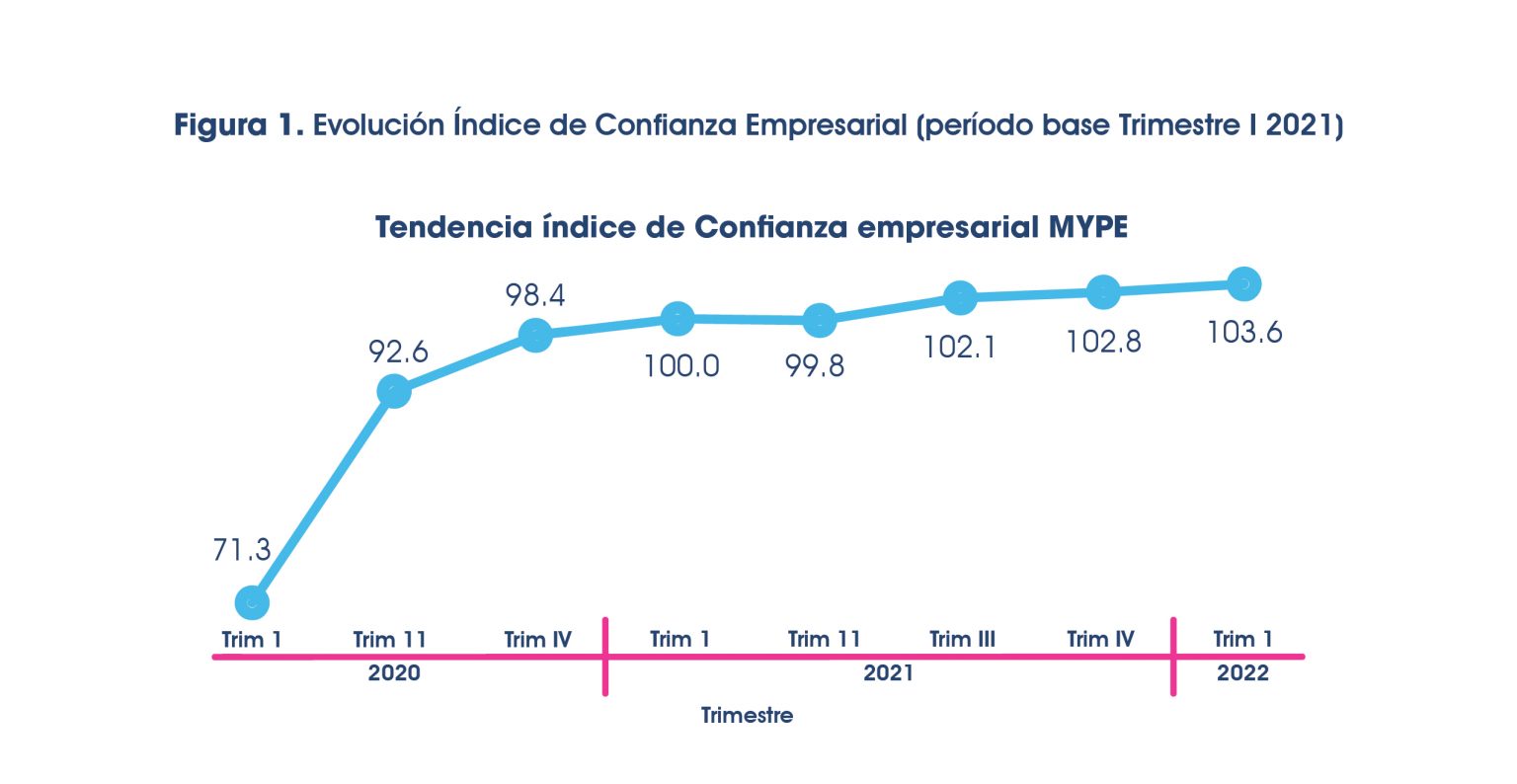

En el presente informe se refleja el monitoreo de 8 trimestres consecutivos respecto a la dinámica, ánimo y expectativas empresariales de la micro y pequeña empresa informal en El Salvador. Al mismo tiempo se cumplen 2 años desde el impacto inicial de la pandemia en el país y 12 meses que la economía se desempeña en condiciones de normalidad post pandemia.

![]()

-

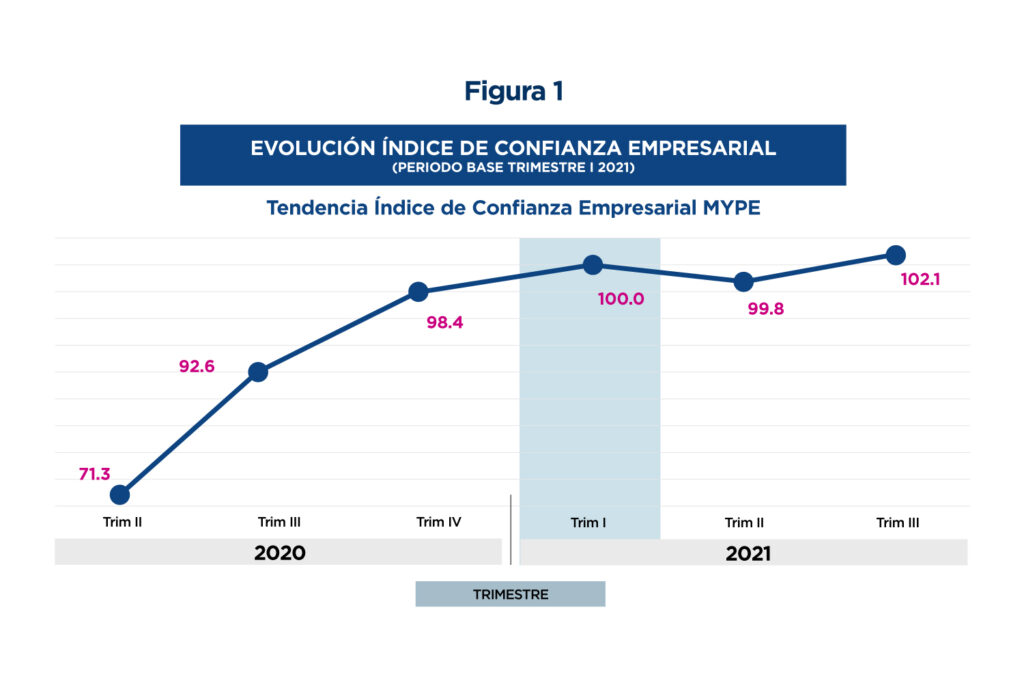

Índice de Confianza Empresarial

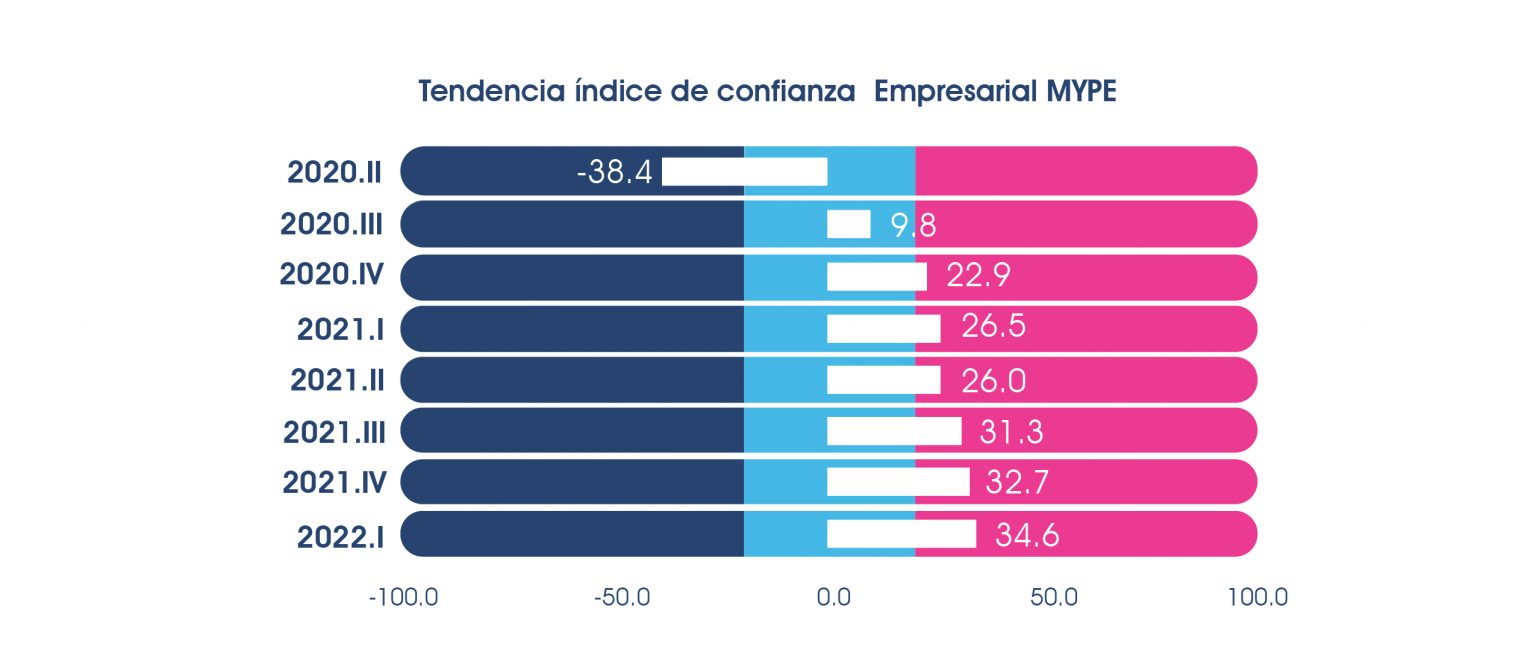

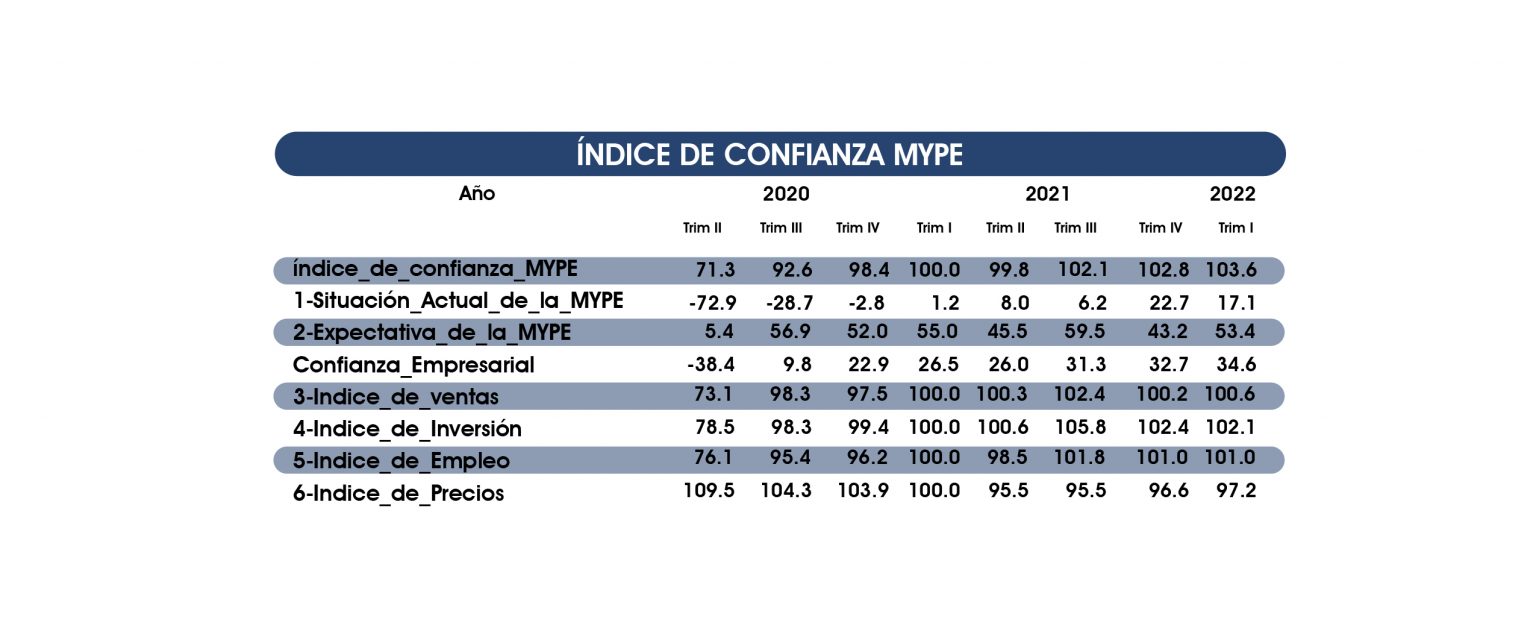

Factores globales como el comportamiento inflacionario de precios en los productos y materias primas, dificultades en las cadenas de suministro, entre otros inconvenientes económicos; no impidieron que al cierre del primer trimestre 2022 la confianza de los empresarios MYPE creciera en casi un punto porcentual.

A pesar del poco dinamismo de recuperación mostrado, es destacable el hecho que se mantengan nueve meses consecutivos en ruta de ascenso.

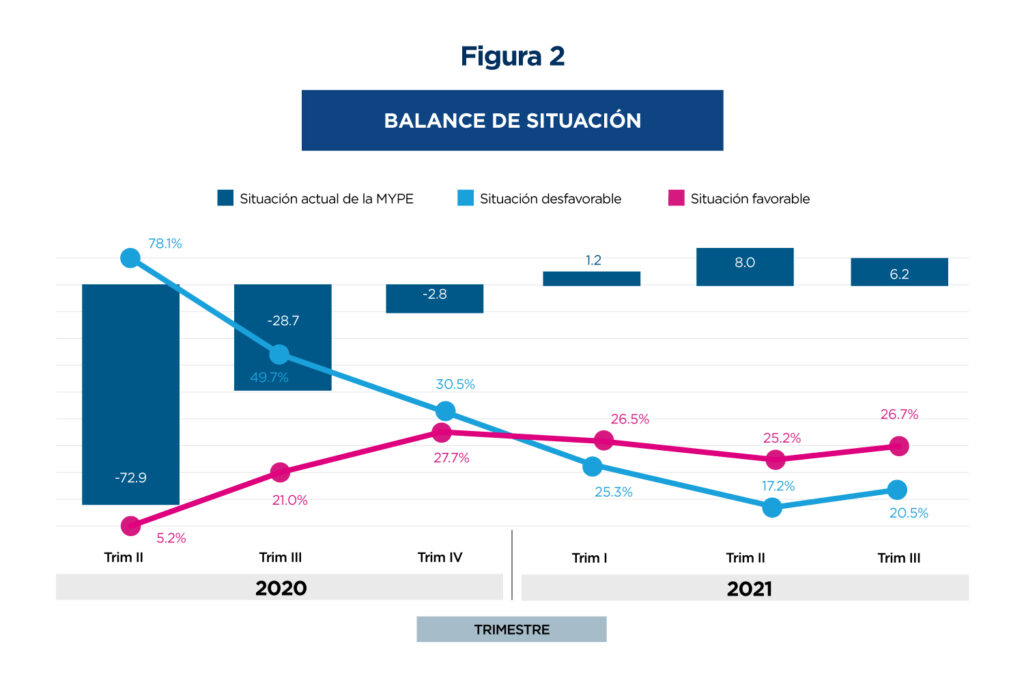

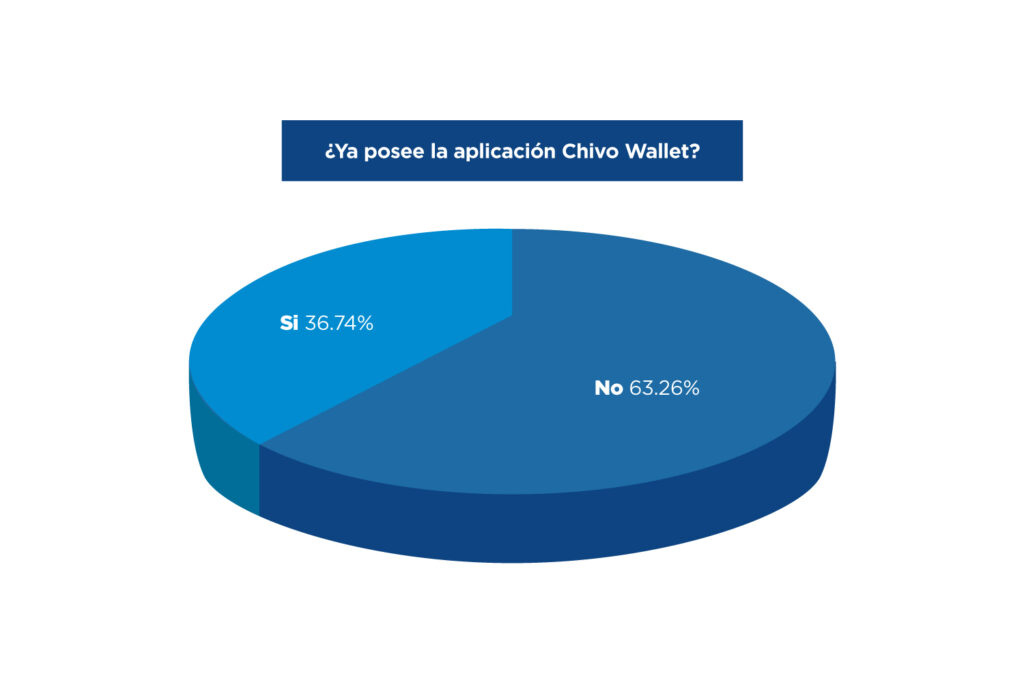

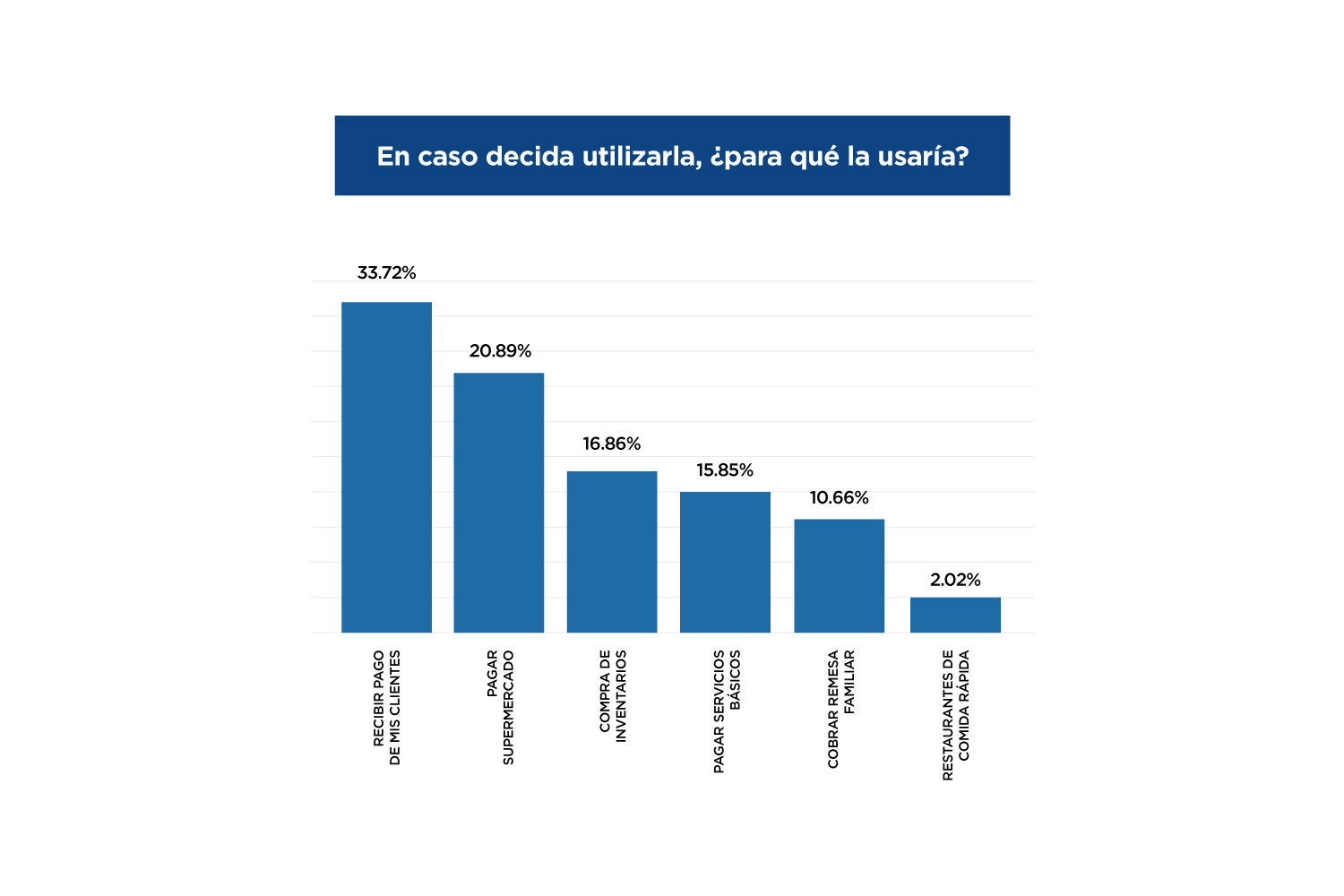

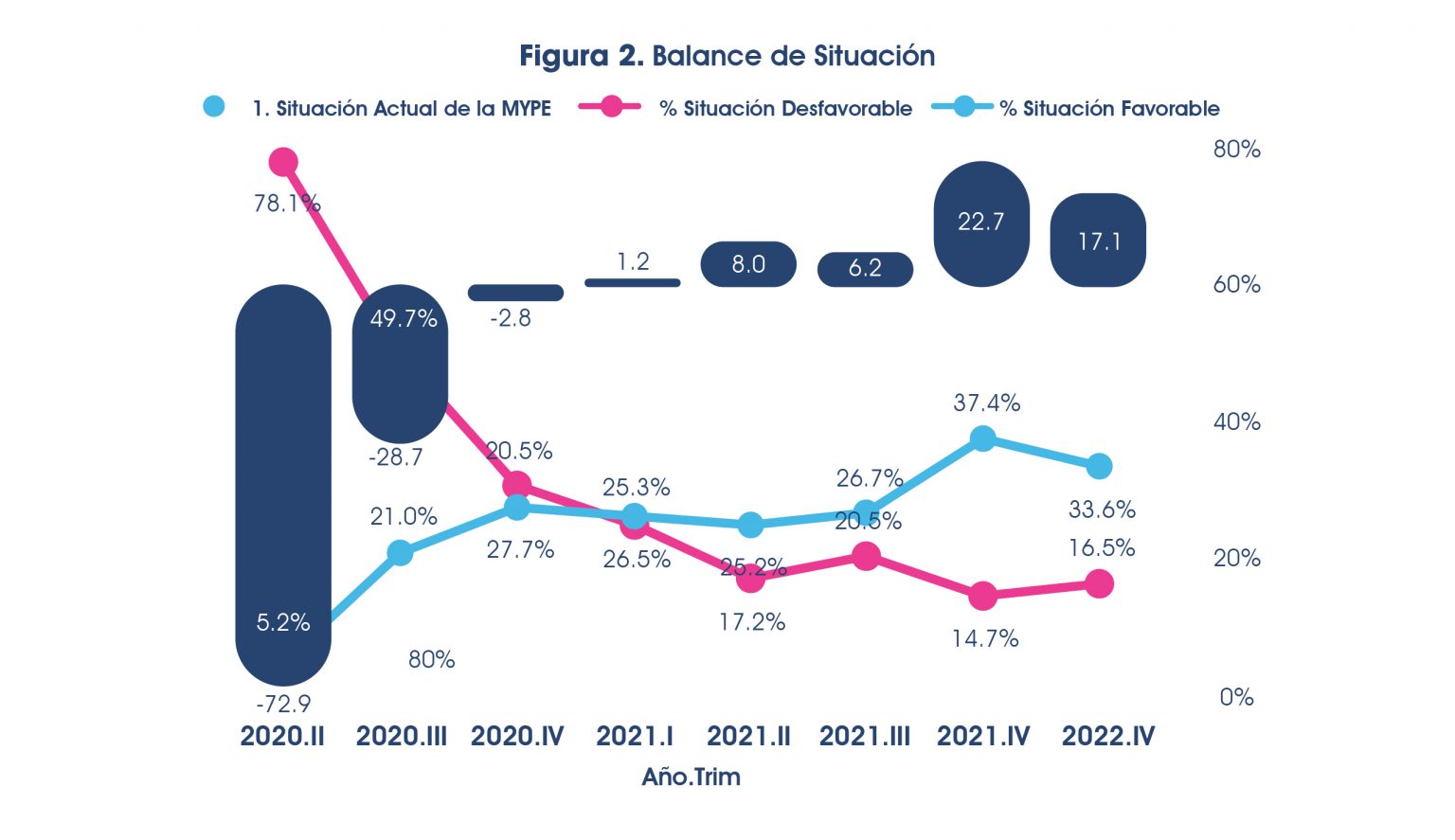

En el Indicador de Situación, 33.6% de los empresarios encuestados respondieron haber cerrado un primer trimestre 2022 favorable comparado con el último trimestre 2021, versus el 16.5% que manifestó tener un trimestre desfavorable en la marcha de sus negocios.

La combinación de estas opiniones arroja un balance de situación económica de los negocios de 17.1.

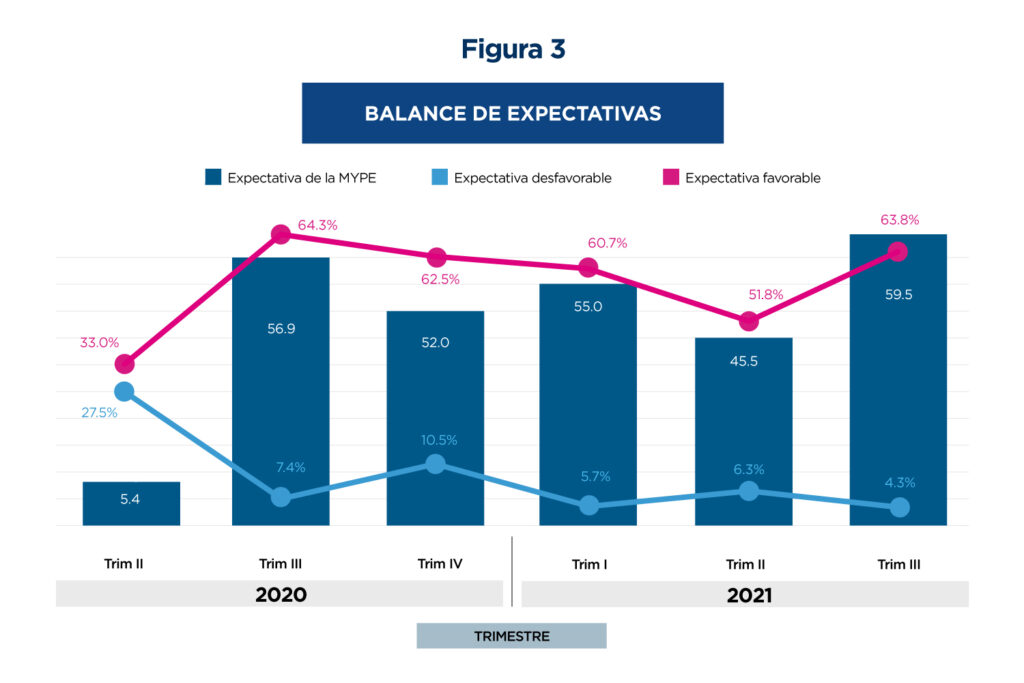

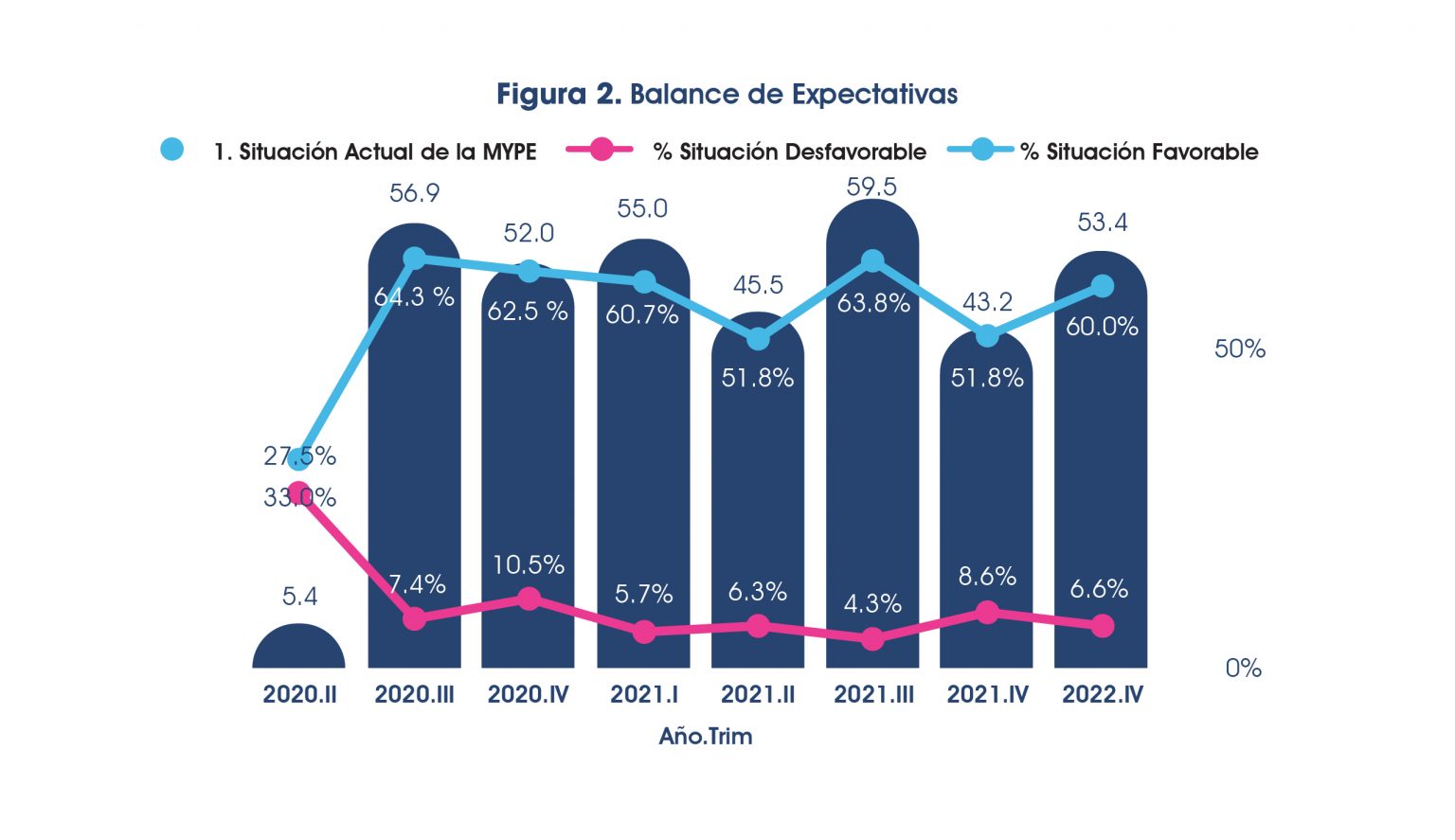

Respecto al Indicador de Expectativa, que alcanzó un balance de 53.4, el 60% de los empresarios entrevistados respondió confiar en el segundo trimestre y esperar un desempeño mejor respecto al período recién finalizado versus el 6.6% que tienen una sensación de desmejora para el futuro.

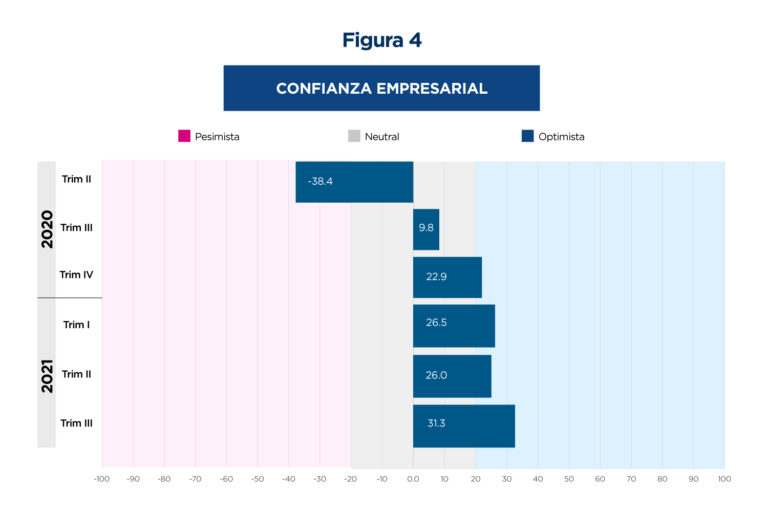

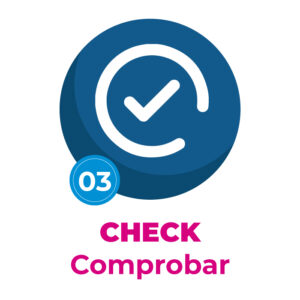

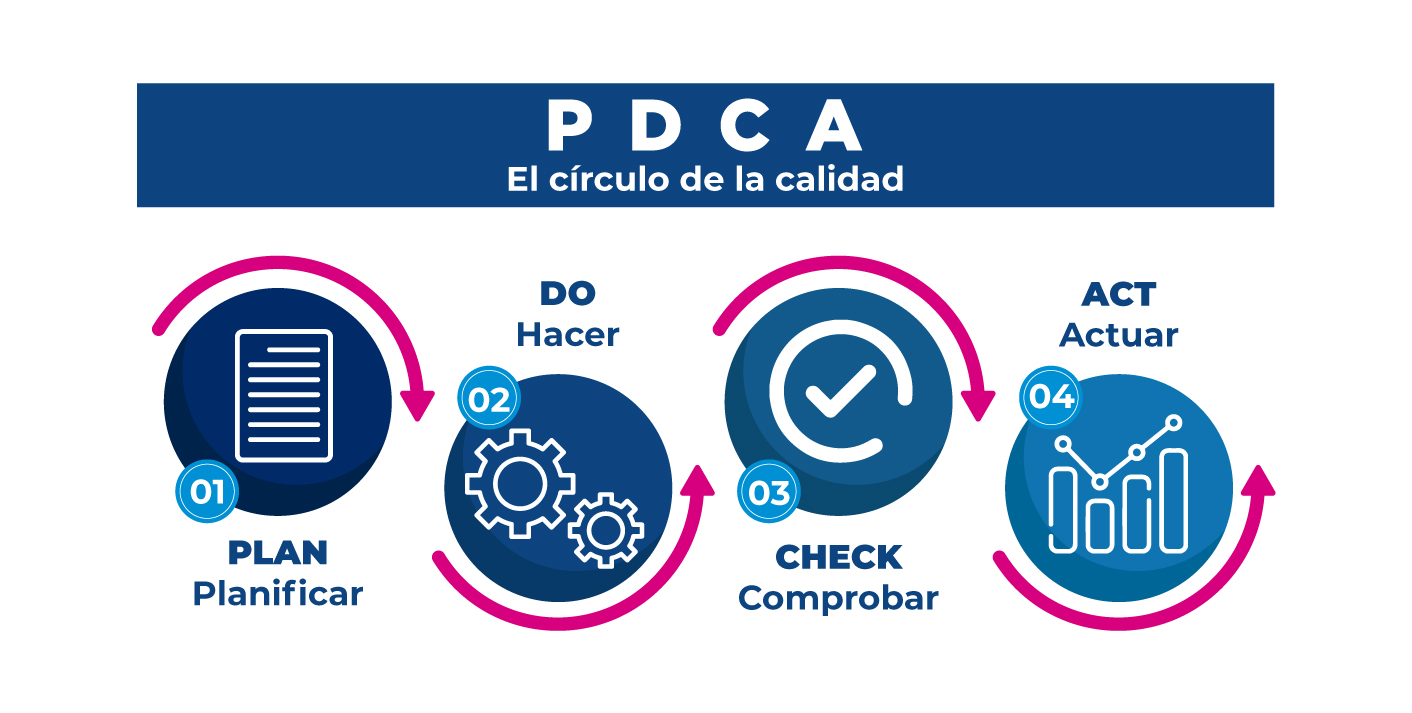

El tercer elemento explicativo del Índice de Confianza es la Confianza Empresarial, la cual es resultado de la media geométrica normalizada del indicador de situación y el de expectativa.

La confianza fluctúa entre -100.0 y +100.0 puntos, siendo un resultado por debajo de -20.0 una señal que el momento no es propicio para la inversión ni el aumento en la producción dado que existe o se preveé un decrecimiento económico una valoración entre -20.0 y +20.0 advierte un momento de la economía donde no se visualizan cambios significativos y; un puntaje por arriba de +20.0 indica que los empresarios consideran que la economía va a presentar un crecimiento favorable en los próximos meses estimando ver rentabilizadas sus inversiones.

Como puede verse en la figura 4, al cierre del trimestre I 2022, se alcanzan seis períodos consecutivos en los cuales la confianza de los empresarios se sitúa en un nivel de Optimismo Moderado con un indicador de 34.6 equivalente a una posición de impulso a las inversiones, empleo y producción empresarial prudente en el corto plazo.

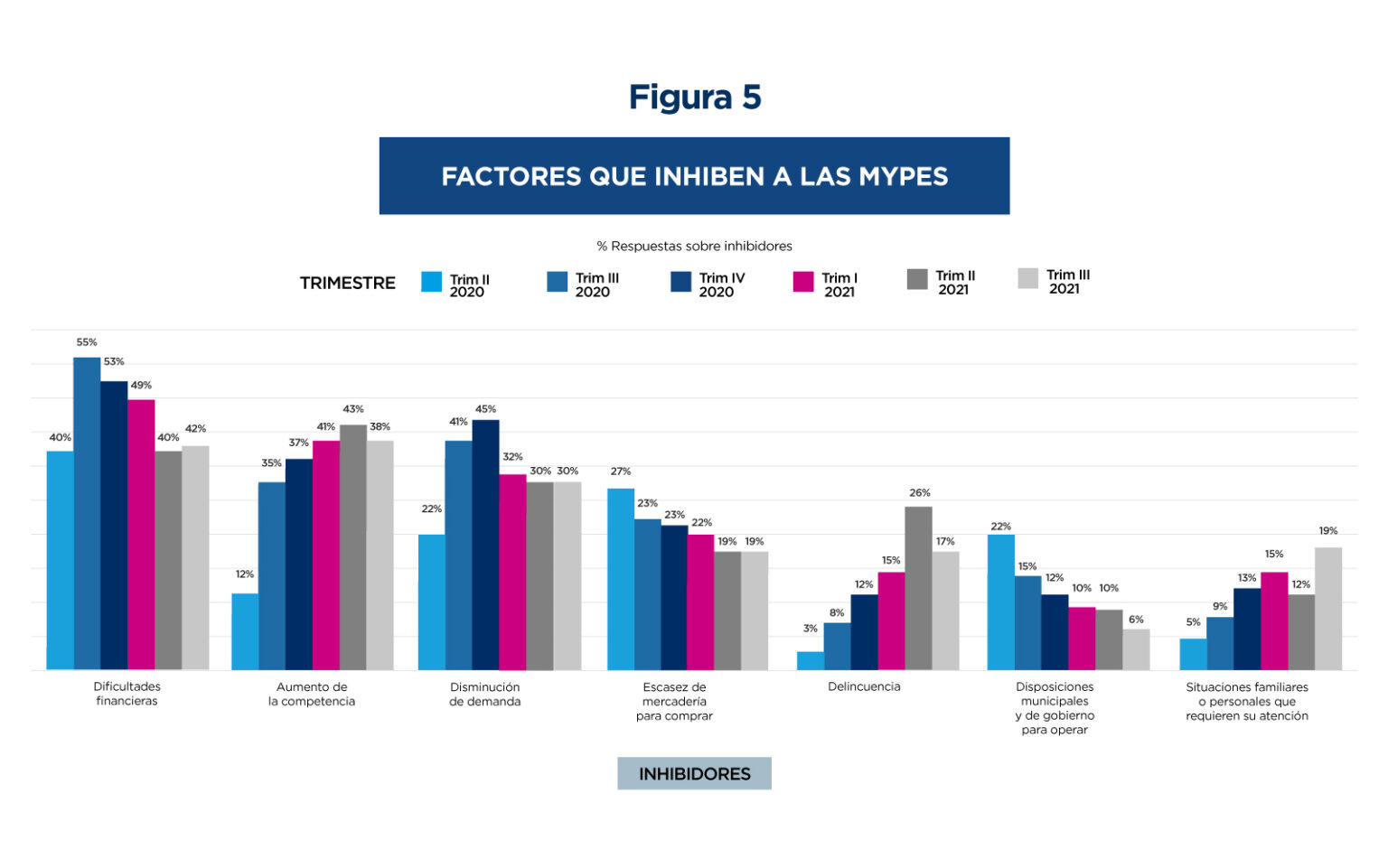

2. Factores que inhiben el desarrollo de las Mypes.

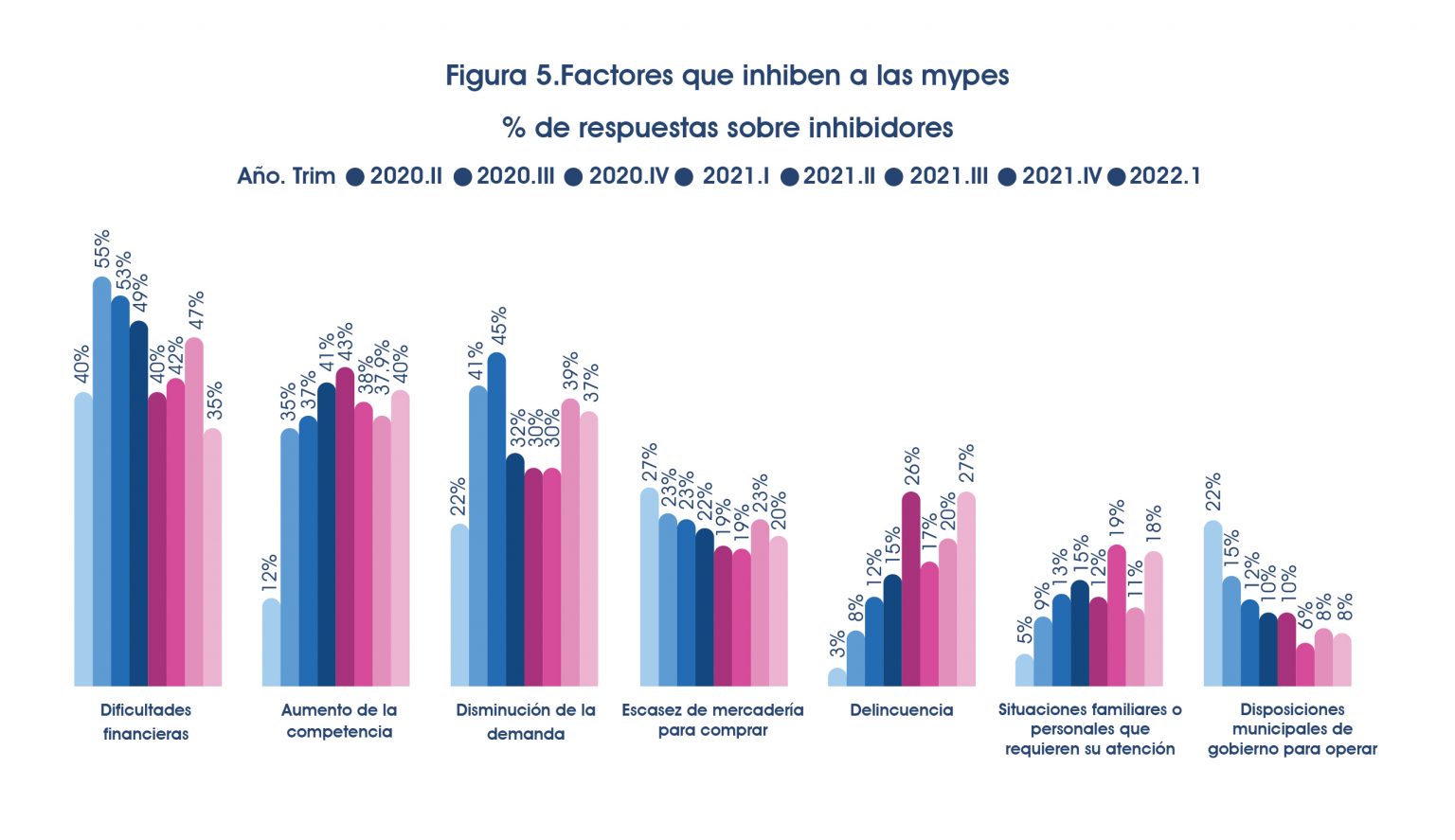

- Como hecho favorable, puede destacarse la reducción en un 12% de empresarios que el trimestre anterior manifestó tener dificultades para encontrar condiciones adecuadas y acceso a financiamiento. Para este primer trimestre el 35% indico tener inconvenientes para acceder a financiamiento, lo cual es alto, pero menos que el registrado en el período anterior

- Contrario al elemento anterior, el nivel de competencia sigue en aumento, siendo señalado como un inhibidor por el 40% de los encuestados.

- 37% manifestó encontrarse en un momento con disminución de demanda de sus productos y servicios

- 20% destaca las dificultades para adquirir mercadería.

- Con un 27% de empresarios que manifiestan verse afectados por la delincuencia, este es el trimestre con el mayor porcentaje de encuestados perjudicados por este componente, similar al segundo trimestre 2021 donde se obtuvo un 26% de empresarios afectados.

- 18% de empresarios lamentaron las dificultades en sus negocios, producto de la atención de situaciones familiares o personales que requirieron su atención.

- 8% de los encuestados aún resienten disposiciones municipales y de gobierno para operar normalmente sus negocios

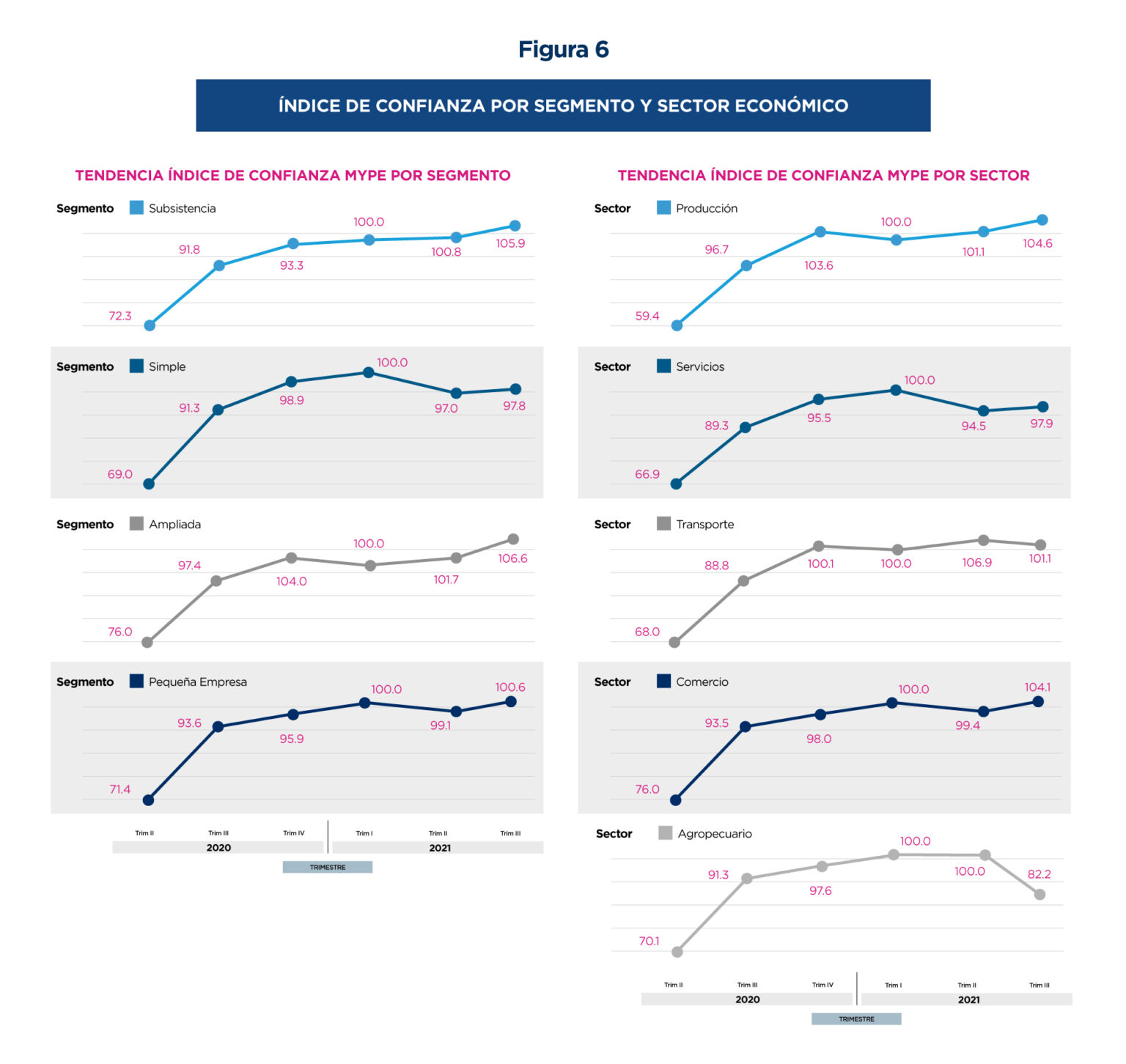

3. Índice de Confianza Empresarial por Segmentos y Sectores Económicos

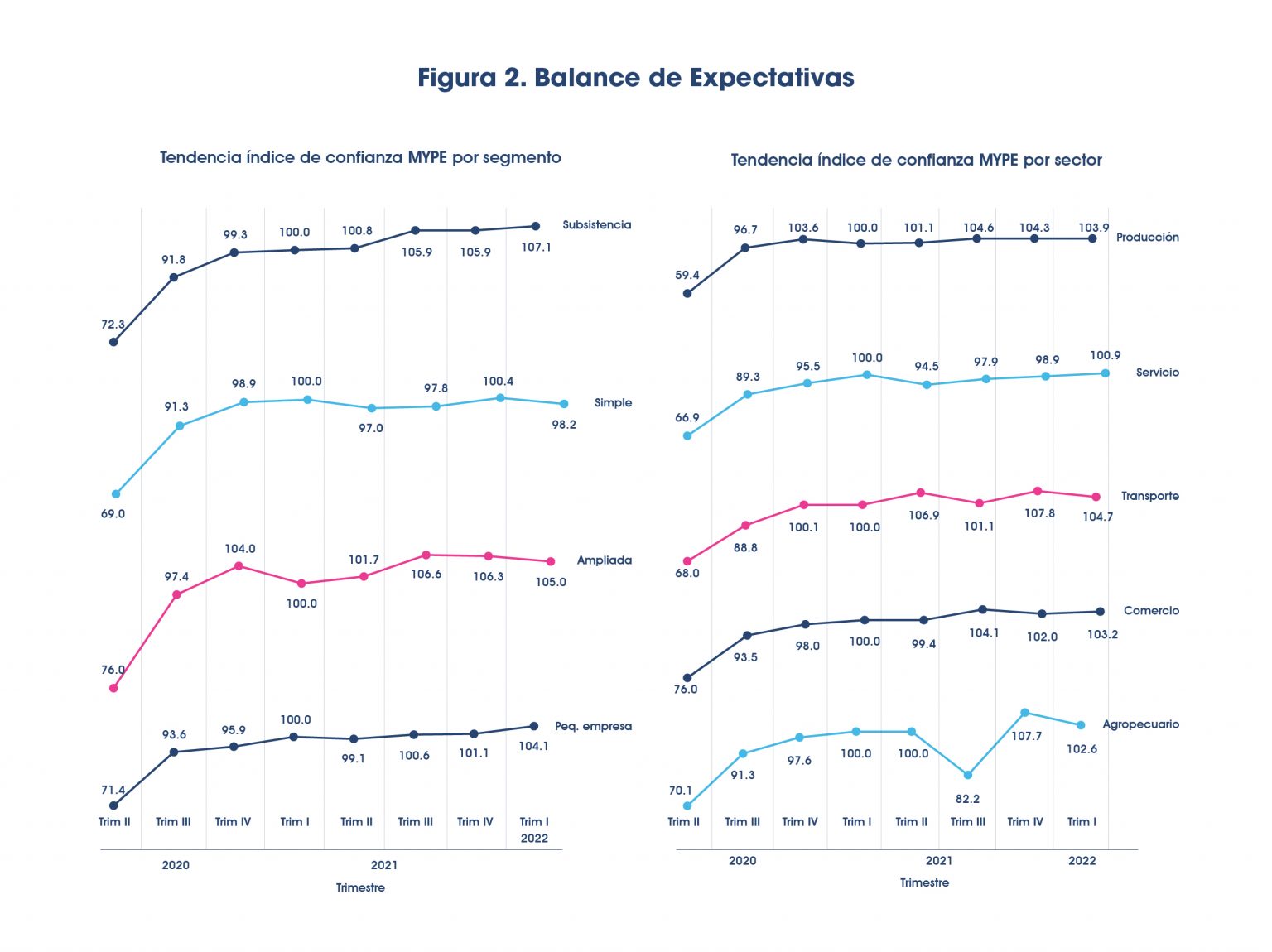

La flexibilidad y capacidad de adaptación de la microempresa de subsistencia, permite que en este primer trimestre, se posicione en el primer lugar como el segmento de mejor dinamismo con un índice de confianza de 107.1.

En el segundo lugar se encuentra la microempresa de acumulación Ampliada que de un indicador de 106.3 a diciembre 2021 disminuye a 105.0 para el cierre de marzo 2022.

Este primer trimestre 2022 también ha sido muy favorable para el segmento de pequeña Empresa que pasó de 101.1 a un puntaje de 104.1

Contrario a los segmentos anteriores, la microempresa de acumulación simple muestra un retroceso en su dinámica empresarial, pasando de 100.4 a un 98.2, viendo afectados con deterioro su tendencia en el índice de ventas, inversión, empleo y precios de los productos en menor medida que los anteriores.

Respecto a los sectores económicos, los empresarios dedicados a Transporte se ubican a la cabeza con un buen clima de confianza, logrando un puntaje de 104.7. Producción con 103.9; seguido de Comercio con 103.2, Agropecuario con 102.3 y en último lugar Servicios con 100.9 como el sector que a lo largo de los ocho trimestres muestra una dinámica de mejora lenta.

A continuación, se presenta el cuadro resumen del Índice de confianza empresarial con sus diferentes elementos que lo conforman.

Tanto la confianza en las ventas, inversión en los negocios, la generación de empleos, muestran una mejora o estabilidad, viniendo a sumarse una leve recuperación del impacto por precios de los productos en la dinámica empresarial.